O argumento para um plano contínuo de opções sistemáticas

As opções podem ser uma ferramenta eficaz para investidores que buscam diversificar seus portfólios. Eles podem fornecer uma oportunidade de custo relativamente baixo para se interessar por um título subjacente e podem ser flexíveis, permitindo ajustes no vencimento, tamanho e preço de exercício ao elaborar um contrato para aumentar o risco associado e o perfil de retorno. Contribui para essa flexibilidade o fato de os investidores poderem entrar e sair de posições com bastante facilidade, desde que existam níveis adequados de posições em aberto. Entretanto, o gerenciamento de um portfólio de opções pode ser tedioso e demorado por vários motivos. A elevada volatilidade do mercado também pode aumentar a complexidade. Os investidores nem sempre podem executar uma única estratégia e segui-la até o vencimento sem considerar algum tipo de custo de oportunidade existente. Por esse motivo, é importante entender os prós e contras das opções evolutivas e como a estrutura de ETF oferecida pelos fundos da Global X pode agilizar o processo.

Principais conclusões

- Compreender os objetivos de um investidor é fundamental na gestão de uma estratégia de opções eficaz para o longo prazo. A implementação ineficiente da estratégia pode levar a consequências negativas, como a busca por desempenho e custos maiores do que o necessário.

- Determinar se e quando é o momento certo para colocar uma posição de opção pode ser um desafio. Entretanto, assim como o conceito de média de custo em dólar, as estratégias passivas baseadas em regras podem ser bastante eficazes para investidores com um horizonte de tempo mais longo.

- Usar o wrapper ETF pode simplificar a solução de transição. Os índices rastreados pelo conjunto de ETFs baseados em opções da Global X usam metodologias de movimento sistemático que permitem aos investidores buscar objetivos como crescimento, geração de renda e redução de risco.

Vantagens e armadilhas dos contratos de opções contínuas

Quando os investidores em opções celebram um contrato, eles ficam expostos ao movimento do instrumento subjacente até a data de vencimento. No entanto, com um plano de movimentação adequado em vigor, eles podem sair dessa posição antes de exercer a opção e comprar ou celebrar um novo contrato que ofereça algum grau de proteção contra queda, renda de prêmio ou ambos. A retirada de uma posição existente pode permitir que o investidor obtenha lucros se o valor do instrumento subjacente tiver aumentado. Isso também poderia permitir que eles reagissem a mudanças no mercado se, por exemplo, os casos de emissão de uma opção de compra coberta ou de uma opção de venda coberta não fossem mais aplicáveis.

Esse pode ser um processo contínuo, pois os investidores avaliam não apenas o valor residual que existe no contrato existente, mas também as oportunidades disponíveis nos mercados mais amplos. Por exemplo, a correlação positiva entre os preços das opções e a volatilidade implícita está bem documentada. Isso pode fazer com que os investidores desistam de suas posições quando os mercados registram grandes oscilações nos preços dos ativos. No entanto, mudanças frequentes de cargo podem ser um empreendimento caro, e dedicar tempo para pesquisar novos cargos pode resultar em custos de oportunidade significativos. Abaixo, relatamos o desvio entre a volatilidade implícita do índice S&P 500 (conforme medido pelo VIX) e o Cboe Realized Volatility Index (RVOL). A diferença entre as duas medidas ilustra como a busca de renda por meio da contratação com base na volatilidade percebida pode, muitas vezes, não levar ao resultado esperado. Por exemplo, se a volatilidade realizada for maior do que a volatilidade implícita, o vendedor da opção que está assumindo uma posição vendida pode ter vendido um contrato por um valor menor do que ele realmente vale.

A rolagem passiva pode apoiar os objetivos de investimento e, ao mesmo tempo, reduzir alguns riscos

Quando indivíduos e instituições assumem posições usando contratos de opções, eles normalmente têm uma das duas principais intenções: criar proteção contra perdas ou melhorar os retornos de um investimento existente. É de suma importância para atingir esses objetivos encontrar os valores de prêmio e os preços de exercício aplicáveis ou alguma combinação deles. Entretanto, depois que um contrato é assinado, seu valor muda quase que constantemente. Esse comportamento dificulta o rastreamento de estatísticas importantes, como a proteção remanescente contra quedas, o potencial máximo de lucro ou os retornos anualizados com base no último preço. No entanto, é importante alterar as posições das opções para garantir que esses objetivos sejam perseguidos de forma eficaz.

O uso de uma estratégia passiva de rolagem de opções pode ajudar a aliviar alguns desses problemas. Na verdade, ele pode economizar o tempo associado ao rastreamento dos cálculos mencionados acima. As estratégias de opções passivas também podem contribuir para a redução de riscos, pois podem eliminar os fatores emocionais e de tempo associados ao processo de tomada de decisão. A esse respeito, o método pode ser equiparado à média do custo em dólar, uma vez que, ao registrar permanentemente as posições de compra, o investidor pode manter um grau de proteção e receita de prêmio, embora o valor dessa receita possa variar. É importante observar que, em comparação com os fundos que operam com uma política de opções ativamente gerenciadas, as estratégias de investimento em opções passivas tendem a negociar em menor volume, o que lhes permite gerar menos taxas relacionadas à transação.

Os ETFs de opções da Global X trabalham com várias iniciativas de rolagem calculada

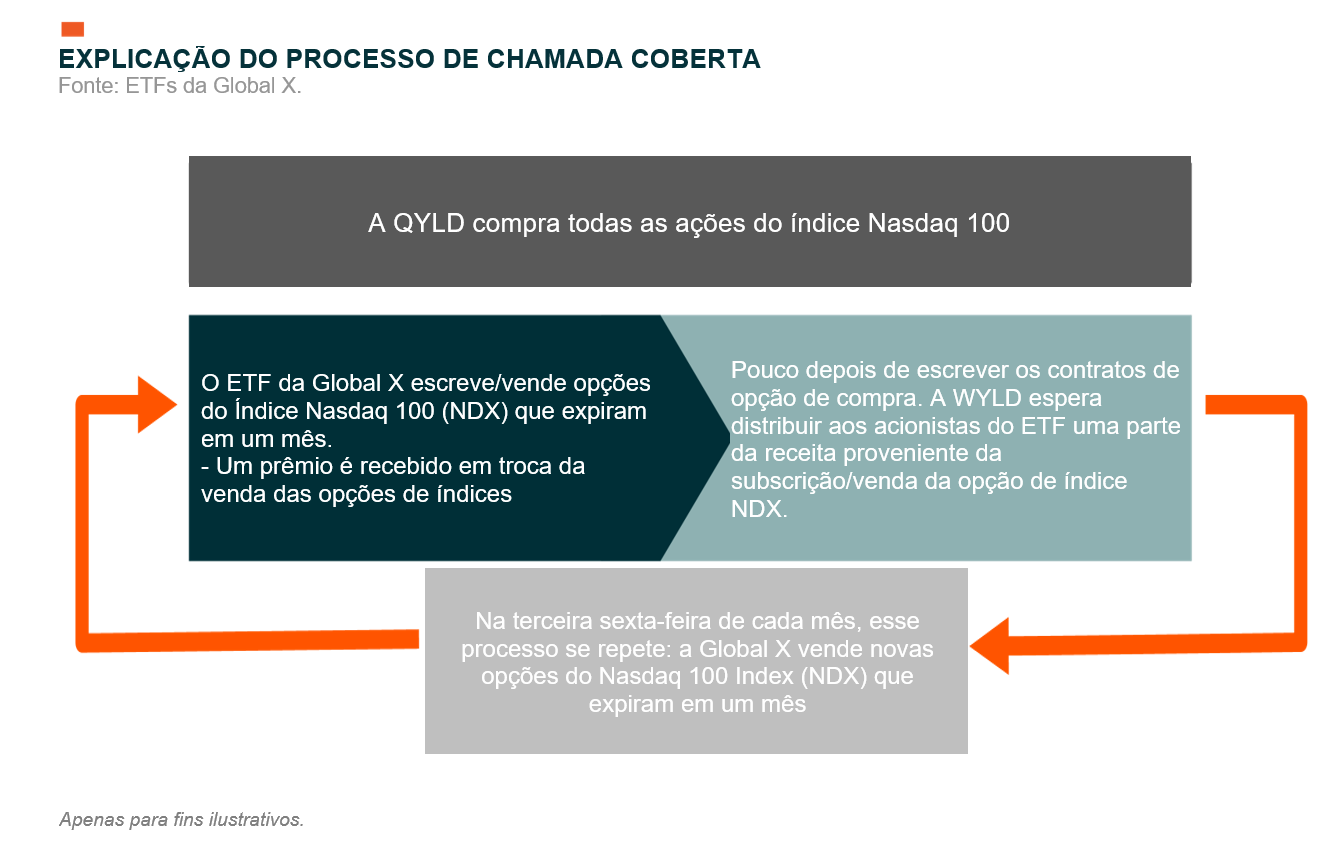

O conjunto de produtos de opções da Global X utiliza opções no estilo europeu, que não podem ser executadas antes da data de vencimento. Esse estilo de opção garante que o lançador possa sair da posição antes que o ativo de referência seja colocado nela ou chamado. Isso permite que eles mantenham um nível predeterminado de proteção contra a queda durante a vida das opções com base nos prêmios recebidos ou no valor em dinheiro da opção de venda comprada. Isso também cria uma situação em que os resultados proporcionados pelo início dos contratos de opção podem ser mais previsíveis do que aqueles associados às opções americanas, que podem ser exercidas pelo comprador em qualquer momento da vida da opção.

Para nossos ETFs padrão com opção de compra coberta, incluindo o QYLD e o XYLD, que acompanham o Nasdaq 100 e o S&P 500, respectivamente, essa metodologia nos permite desfazer nossas posições no dia anterior ao vencimento dos contratos. Podemos, então, reservar novas chamadas para o mês seguinte, obtendo níveis de prêmio mais altos do que obteríamos de outra forma.

Para nossos produtos focados em estratégias de riscos extremos e collar, como o ETF Global X NASDAQ-100 Tail Risk (QTR) e o ETF Global X NASDAQ-100 Collar 95-110 (QCLR), nossa metodologia de movimento nos posiciona para comprar opções de venda projetadas para atenuar as vendas em mais de 10% e 5%, respectivamente, durante o prazo da opção de três meses. Esse recurso permite que essas estratégias atendam às necessidades de uma variedade de portfólios. Vale ressaltar que, nos últimos anos, o volume crescente e os níveis crescentes de posições em aberto presentes nos mercados de opções mais amplos criaram um ambiente ainda mais flexível para esses instrumentos. Por exemplo, em 2022, o volume de contratos de opções sobre os próprios ETFs, conforme medido pela Options Clearing Corporation, aumentou 33,5% para 355,5 milhões de contratos, uma tendência que esperamos continuar.1 Isso representa uma diferença significativa em relação aos fundos mútuos nos quais a opção de escrita não é permitida.

Conclusão: As estratégias contínuas dão suporte a portfólios eficientes e voltados para o futuro

A implementação efetiva de opções em um portfólio exige que os investidores respondam a várias perguntas importantes. A decisão que surge é como eles planejam determinar o momento apropriado para rolar ou fechar sua(s) posição(ões). Comprometer-se com essa decisão pode ser desafiador devido, em parte, a fatores de tempo, risco e custo. Em nossa opinião, essa complexidade fortalece o caso de investimento para ETFs passivos que usam estratégias de opções. Neste cenário de mercado volátil, o conjunto de opções Global X ETF oferece aos investidores várias estratégias que podem ajudá-los a diversificar seus portfólios com potencial geração de renda e prevenção de riscos.