Insights de Energia e MLP Dutos midstream nos EUA ainda são atraentes e podem se beneficiar com as ações de catalisadores globais

Riscos de recessão econômica global ainda pairam sobre nós, mas esperamos que o mercado de petróleo passe por uma contração nos próximos semestres, devido aos novos riscos de fornecimento e aumento da demanda causado pela reabertura da China. Em nossa visão, as mudanças nos mercados de energia no ano passado deixaram a indústria de óleo e gás dos EUA bem posicionado para beneficiar-se dessas dinâmicas de suprimento e demanda. Um resultado do crescimento da produção de óleo e gás nos EUA foi o aumento por dutos midstream, instalações de armazenamento e plantas de processamento, uma tendência que pode continuar em 2023. Apesar do desempenho positivo do setor de midstream nos anos recentes, acreditamos que o setor ainda oferece aspectos fundamentais bastante atraentes.

Principais conclusões

- Mesmo após uma prolongada tendência de crescimento, acreditamos que os investidores poderão encontrar valor em empresas de midstream devido ao seu alto rendimento de distribuição, valorizações baratas, potencial de diversificação e capacidades de superar questões de inflação.

- Catalisadores globais, como o aumento da atividade econômica na China podem fornecer suporte à demanda de energia, enquanto a geopolítica mantém o fornecimento reduzido.

- Acreditamos que a mudança nos mercados de óleo e gás causada pela invasão da Ucrânia pela Rússia colocou o mercado de produção de energia dos EUA bem posicionado em um ambiente de fornecimento reduzido.

Aspectos fundamentais positivos para o mercado de midstream dos EUA

A demanda por dutos midstream, instalações de armazenamento e plantas de processamento é alto, em comparação aos níveis históricos, em vista do recente aumento na produção de óleo de xisto e gás.1 Portanto, mesmo considerando os altos e baixos do mercado de midstream2 ao longo dos anos, e a saturação do mercado, acreditamos que o setor ainda pode apresentar oportunidades convincentes para investidores, devido aos seus robustos aspectos fundamentais. Em primeiro lugar, os dutos midstream proporcionam atualmente rendimentos maiores (7,94%) em comparação a outros setores, o que pode ser atraente para investidores que buscam renda.3

Em segundo lugar, as MLPs (sociedades limitadas mestre) demonstram uma valorização atraente, quando se compara o EV/EBITDA a outros setores de setores de ações de alto rendimento, como REITs (fundos de investimento mobiliário) e utilidades. As MLPs apresentam valorizações atraentes mesmo quando comparadas a seus próprios históricos de ganhos futuros estimados por níveis de ação. Por exemplo, no início de março, a ação de Williams Cos foi negociada a ganhos futuros estimados 16,8 vezes menores por ação, em comparação a uma média histórica de 2 anos 20,6 vezes menor, enquanto ações da TC Energy Corp foram negociadas a ganhos futuros estimados 13 vezes menores por ação, em comparação a uma média histórica de 2 anos 14,6 vezes menor. Em média, as ações de midstream foram negociadas a ganhos futuros estimados 11,8 vezes menores por ação, e comparação a uma média histórica de 2 anos 17.1 vezes menor.4

Em terceiro lugar, os dutos de midstream podem fornecer benefícios de diversificação, que podem ajudar os investidores a gerenciar os riscos em ambientes incertos de economia e mercado, ao mesmo tempo em que podem melhorar os retornos a longo prazo. De forma mais ampla, espera-se que o setor de energia continue a atrair a atenção dos investidores devido às atuais incertezas nos mercados de ações provocadas por preocupações de uma possível recessão global. Recentemente, dados econômicos robustos provocaram declarações agressivas de Jerome Powell, presidente da Reserva Federal dos EUA, o que levou os mercados a anteciparem que as taxas de juros norte-americanas devem permanecer mais altas por um período mais longo.

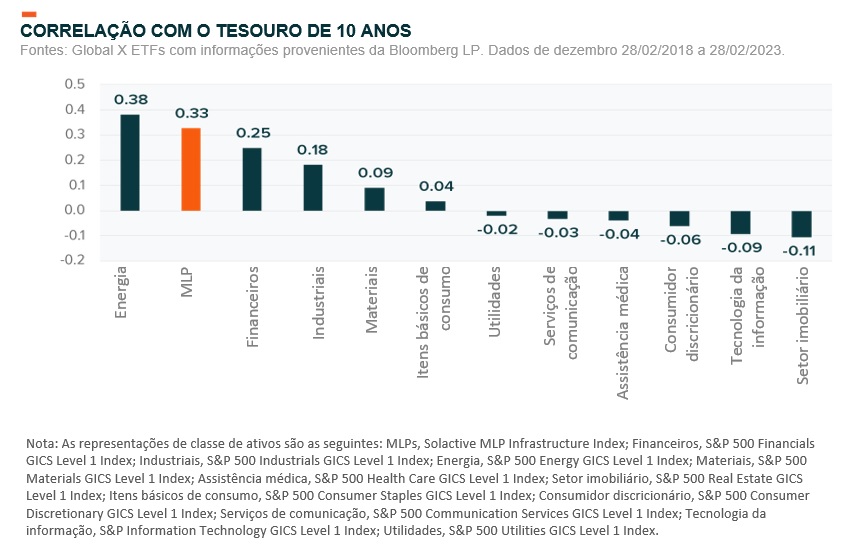

Em quarto lugar, a exposição de ativos reais e contratos indexados pode reduzir o risco de inflação e fornecer renda estável, e as empresas de midstream podem estar melhor preparadas para lidar com a inflação do que outras indústrias. A inflação dos EUA permanece bastante acima da meta de 2% da Reserva Federal dos EUA, e continua a indicar um aumento de base ampla no nível de preços gerais, mais notadamente nos preços de serviços e moradia.5 As MLPs demonstram historicamente uma correlação positiva com o Tesouro de 10 anos, o que é atribuível a sua exposição de commodities e disposições de proteção contra a inflação em seus contratos.6 Contratos com cláusulas de ajuste de inflação permitem a estas operadores repassar o aumento de custos, permitindo às MLPs se protegerem contra a inflação.

Em quinto lugar, fusões e aquisições (M&A) podem ajudar as empresas de midstream a maximizar seus retornos, acelerar a expansão e reduzir despesas. Alguns exemplos de atividades estratégicas destas empresas incluem quatro negociações de M&A da Enbridge Inc, quatro investimentos no ano passado e cinco negociações de M&A da TC Energy Corp, com três investimentos nos últimos três meses.7

A demanda de energia tem suporte, mas a geopolítica mantém o fornecimento reduzido

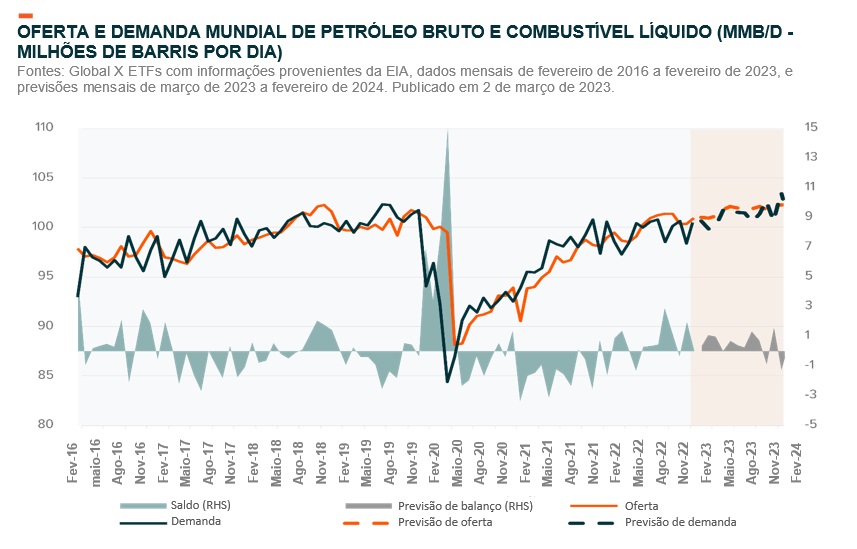

A retirada das restrições de lockdown na China podem ser um catalisador essencial para os preços de petróleo e o setor energético. Níveis recorde de consumo de petróleo da China são previstos para esse ano, com a retomada da atividade econômica e demanda de petróleo.8 Em 2022, a demanda de petróleo da China caiu em um nível recorde de 440.000 barris por dia, ou 3%. As importações de petróleo bruto caíram 0,9% ano após ano (YoY) no ano passado, e suas refinarias processaram 30 milhões de toneladas a menos de petróleo bruto, uma queda de 4% anos após ano.9 Neste ano, o relaxamento das restrições de viagem podem ter mais uma vez um forte impacto, porém, na direção oposta, aumentando a demanda de petróleo.

Sinais de reanimação da demanda chinesa já são visíveis: o movimento de relaxamento das restrições causou um aumento significativo em voos domésticos, e o trânsito nas grandes cidades atingiu níveis de pico.10 Estes aumentos ocorreram após reduções drásticas de 72% para as viagens rodoviárias e 62% para as viagens aéreas nos primeiros onze meses de 2022.11

No lado do fornecimento, sanções que afetam a produção de energia da Rússia e as políticas conservadoras OPEC+ podem continuar a manter os mercados de petróleo em baixa. A OPEC+ reforçou a política de rendimento dos produtores de petróleo do grupo, mantendo os cortes que limitam a produção a 2 milhões de barris por dia (b/d), conforme acordado no ano passado, para suportar o mercado em vista da crescente demanda chinesa e as incertezas nos prospectos de produção da Rússia.12 A necessidade de reservar a capacidade de produção é uma das várias razões deste corte; de fato, a Arábia Saudita muitas vezes fez o aviso de que a capacidade do grupo de produção sobressalente é extremamente baixa.13

A política energética que adota uma postura “olho por olho” entre a Rússia e o Ocidente ainda continua. A Rússia poderá cortar as exportações de petróleo de seus portos ocidentais em até 25% em março de 2023, em uma abordagem mês após mês.14 Esta medida não é exatamente uma surpresa, conforme este tipo de retaliação era uma das principais consequências das sanções ocidentais identificadas pelos mercados. Além do limite de preço colocado no petróleo bruto russo e o embargo da União Europeia para a importação de petróleo russo transportado por mar que entrou em vigor em dezembro de 2022,15 a União Europeia e os países do G7 impuseram um limite de preço para os produtos russos refinados que entrou em vigor em fevereiro de 2023.16

A indústria de óleo e gás dos EUA demonstra um bom posicionamento para 2023

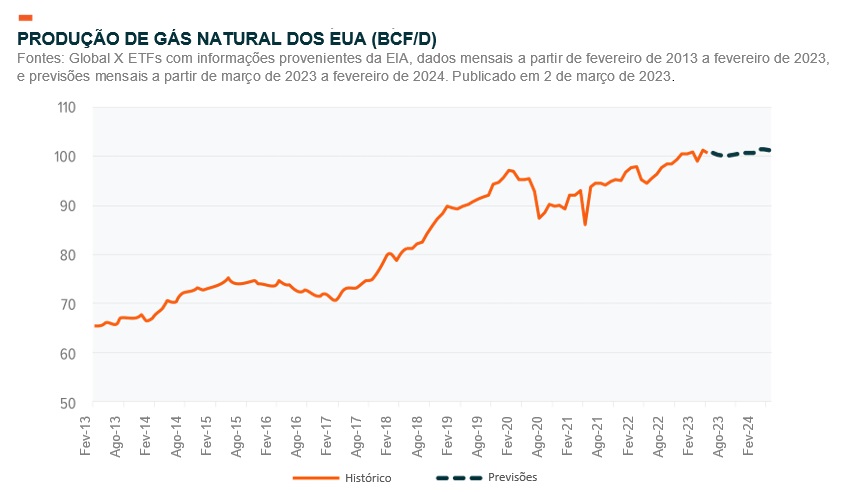

O aumento da produção de gás natural dos EUA pode cobrir as lacunas de fornecimento do mercado energético, particularmente na Europa. Após a Rússia fechar a maior parte de seu fornecimento, a Europa evitou os piores efeitos de sua crise energética devido ao clima mais quente do que o de costume, e através da importação de volumes recorde de gás natural liquefeito (GNL).17

Em 2021, a União Europeia importou 83% de seu gás natural, incluindo 45% da Rússia. Em novembro de 2022, a porção fornecida pela Rússia das importações de gás da UE era de apenas 12,9%.18 Os Estados Unidos foram o principal fornecedor de GNL da União Europeia em 2022, representando 41% do abastecimento de GNL da região, e o GNL dos Estados Unidos pode continuar a ser uma fonte relevante de abastecimento para a Europa daqui em diante.19

Em fevereiro, a receita de óleo e gás da Rússia caiu 46% ano após ano,20 com repercussões significativas, considerando que antes da invasão da Ucrânia, a Rússia era o segundo maior país em níveis de exportação de petróleo, respondendo por 10% do fornecimento global.21,22 Esperamos que o nível de fornecimento da Rússia continue a cair ainda mais em 2023, e a OPEC+ parece não estar disposta a aumentar a produção para compensar esta lacuna.

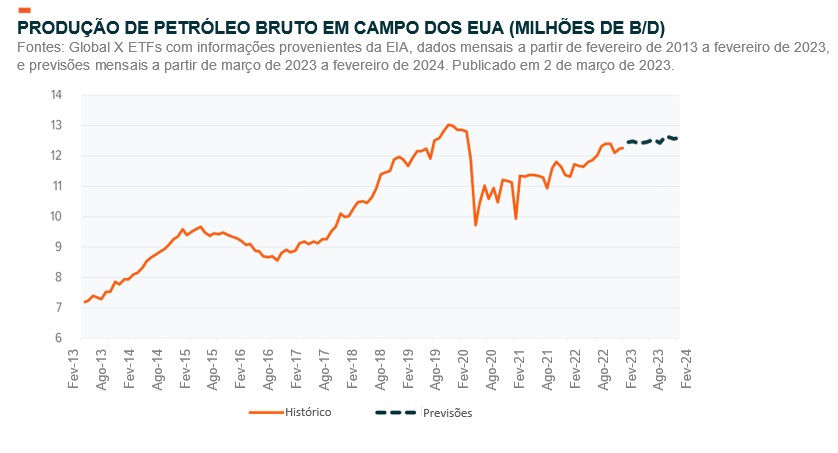

Em vista deste cenário, a previsão para os negócios do setor energético dos EUA parece ser favorável. Em 2023, a produção de gás natural dos EUA cresceu cerca de 2% ano após ano, chegando a 100-101 bilhões de pés cúbicos por dia (bcf/d)23 e a produção de petróleo bruto pode ultrapassar o recorde alcançado em 2019, chegando a uma média de 12,4 milhões de barris por dia.24 Em 2022, a produção de petróleo bruto nos EUA alcançou uma média de 11,9 milhões de barris por dia, em grande parte como resultado do aumento de produção na bacia do Permiano. A produção de petróleo nesta região está prevista a crescer em mais 470.000 barris por dia em 2023, chegando a uma média de 5,7 milhões de barris por dia. Conforme novos dutos de gás são concluídos, os produtores conseguirão transportar mais deste gás natural dissolvido/associado extraído para o mercado, removendo assim uma possível barreira à produção de petróleo bruto.25

Conclusão: O setor de midstream parece atraente

Os mercados do petróleo estão passando por uma contração devido às hesitações de fornecimento causadas por questões geopolíticas, e também pela recente retomada da atividade econômica na China. Os eventos de 2022, incluindo aqueles que aceleraram a mudança nos mercados energéticos, tais como a guerra na Ucrânia, colocaram a indústria de óleo e gás dos EUA em uma boa posição para beneficiar-se do cenário, em nossa opinião. A partir da perspectiva do setor de midstream, níveis mais altos de produção de óleo e gás nos EUA intensificam a necessidade de infraestrutura, incluindo dutos, instalações de armazenamento e plantas de processamento. Esperamos que esta tendência persista e venha a fornecer potenciais oportunidades para os investidores se beneficiarem de um setor que pode oferecer rendimento e um hedge de taxa de juros e inflação em valorizações razoáveis.