Colocando a escassez de chips no contexto das tendências de longo prazo

Entre muitas coisas, a pandemia expôs as vulnerabilidades subjacentes das cadeias de suprimentos globais. Este é certamente o caso da indústria de semicondutores, onde as barreiras à entrada são notoriamente altas, a concorrência tecnológica é acirrada, os prazos de entrega são longos e o equilíbrio de poder se inclina predominantemente para algumas empresas gigantescas. Ao mesmo tempo, várias indústrias dependem de semicondutores para seus produtos mais recentes, incluindo automóveis, eletrônicos pessoais e eletrodomésticos. Com os atrasos de produção se formando devido à natureza disruptiva do COVID-19, aqueles que dependem de uma cadeia de suprimentos ininterrupta de semicondutores estão sentindo o impacto. Os fabricantes de automóveis, por exemplo, podem sofrer uma perda de US$ 61 bilhões em receita devido a restrições de oferta em 2021.1 O problema chegou ao ponto em que os governos estão se envolvendo, não apenas para ajudar a aliviar os gargalos de curto prazo, mas também para desenvolver políticas que protejam a estabilidade das cadeias de suprimentos de semicondutores a longo prazo, em um esforço para evitar interrupções futuras.

Embora a escassez de semicondutores crie obstáculos para vários setores no curto prazo, é importante não perder de vista as tendências de longo prazo em movimento. De muitas maneiras, os chips são os novos tijolos, com uma ampla gama de indústrias e produtos que dependem de semicondutores para fornecer novos recursos inovadores e aproveitar as tecnologias mais recentes. Neste artigo, discutiremos os motivos da escassez subjacente e como a segurança das cadeias de suprimentos de semicondutores no futuro será fundamental para a geopolítica e os avanços tecnológicos.

Principais conclusões:

- Os Estados Unidos lideram o mundo em design de chips, enquanto a Coréia do Sul e Taiwan lideram na fabricação. Essa distribuição geográfica desigual de certos aspectos da cadeia de suprimentos de semicondutores foi exposta como uma fraqueza crítica em um mundo com riscos geopolíticos crescentes.

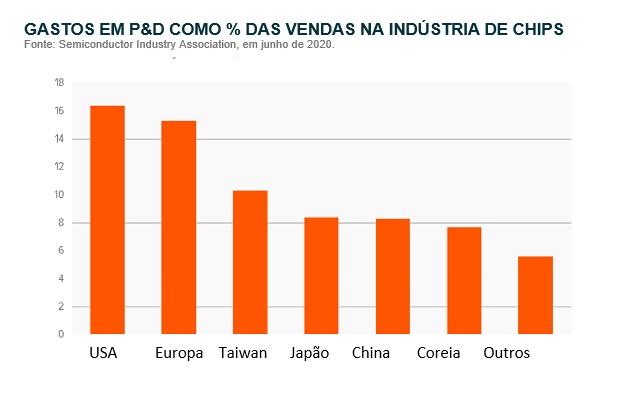

- A produção de semicondutores é difícil de ajustar em prazos curtos por várias razões, incluindo os altos requisitos de P&D para design de chips, o imenso capital e tempo necessários para construir fábricas de semicondutores eficientes e altas barreiras à entrada para concorrência potencial.

- Os governos estão percebendo os riscos econômicos e geopolíticos que a escassez de chips apresenta e estão tomando medidas para aliviá-los tanto no curto quanto no longo prazo.

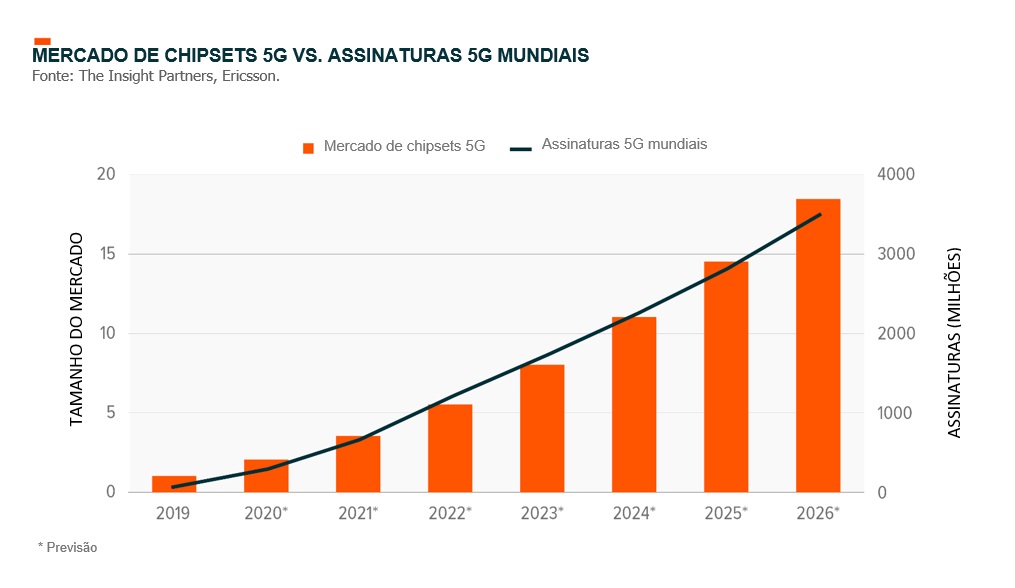

- Enquanto isso, tecnologias disruptivas em indústrias de rápido crescimento, como 5G, IA, computação em nuvem e veículos elétricos e autônomos, estão aumentando a demanda de longo prazo por semicondutores.

- Os formuladores de políticas em todo o mundo estão explorando opções para reestruturar a fabricação de semicondutores e reduzir a dependência de outros países, especialmente rivais geopolíticos.

O lado da oferta

A cadeia de suprimentos de semicondutores é notoriamente rígida e difícil de entrar. Isso se deve principalmente a três motivos:

- Altos requisitos de P&D para design de chips

- Uma distribuição geográfica desigual de poder na fabricação de chips

- A dificuldade de construir novas fábricas ou ajustar pedidos

Design de chips

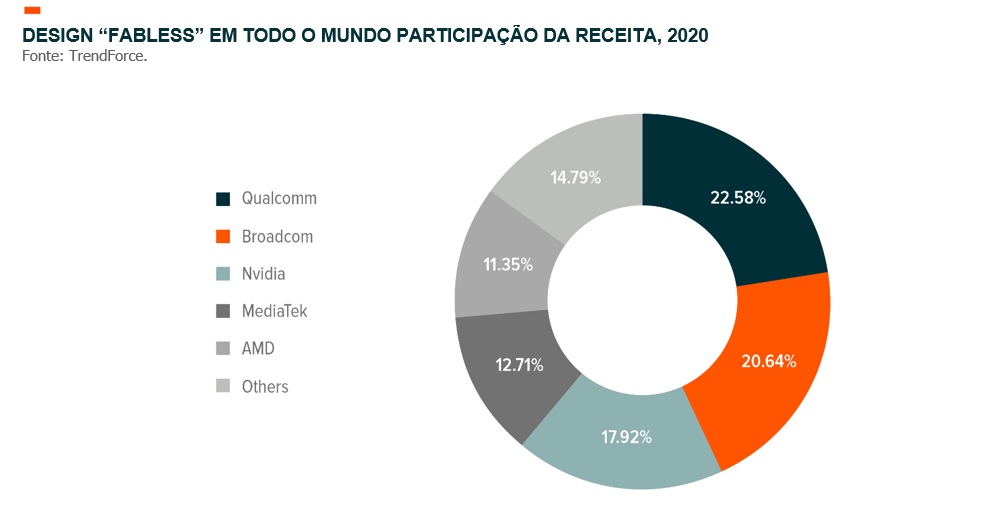

Os Estados Unidos são o líder global no campo de design de chips, com as empresas americanas respondendo por 47% das vendas globais de semicondutores em 2019. A capacidade dos Estados Unidos de atrair engenheiros talentosos do exterior e seus gastos em P&D como porcentagem das vendas na indústria de semicondutores, que lidera o mundo com 16,4%, são fatores cruciais de inovação que permitem manter uma vantagem competitiva.2

As empresas de manufatura integrada sem fábrica (fabless) se concentram apenas no design de chips. Essas empresas terceirizam a produção real de chips para fundições ou ‘fabs’. As participações de receita no mercado sem fábulas são distribuídas de forma mais uniforme do que no mercado de fundição, mas o equilíbrio de poder se inclina para a América; Broadcom, Qualcomm, Nvidia e AMD são todas americanas.

Fabricação de chips

Embora a maior parte da tecnologia de semicondutores de ponta venha dos Estados Unidos, a maior parte da fabricação vai para o leste da Ásia, particularmente Taiwan e Coreia do Sul. Empresas “fabless”, como Qualcomm e Nvidia, apenas se dedicam ao design e vendas de chips, mas terceirizam a produção real de chips para outras empresas.

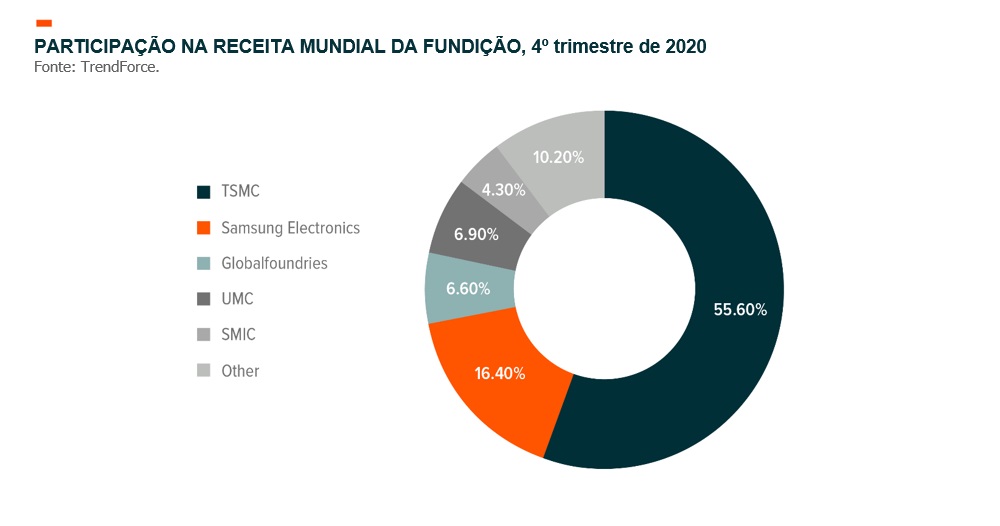

As fundições são empresas especializadas na fabricação de chips. As fundições de atividade exclusiva, como a TSMC, fabricam apenas chips e não projetam nenhum por conta própria. Outros, como a Samsung, projetam e fabricam chips.

O modelo de negócios “fabless” é o motivo pelo qual quase metade das vendas globais são atribuídas a empresas dos EUA, apesar de apenas 12% da capacidade de fabricação global estar localizada nos EUA, em comparação com 43% em Taiwan e na Coréia do Sul.3 De todas as empresas de semicondutores taiwanesas e sul-coreanas, a TSMC e a Samsung dominam esmagadoramente o campo porque possuem as fábricas capazes de fabricar os chips mais avançados do mundo.

Rigidez da cadeia de suprimentos

Como a atual escassez demonstrou, é difícil para as fábricas de semicondutores ajustarem sua produção em resposta a choques externos. Construir uma nova fábrica para atender à demanda crescente simplesmente não é uma solução viável para interrupções de curto prazo devido ao imenso capital e tempo necessários para isso. Construir uma fábrica e colocá-la em plena capacidade pode levar de 24 a 42 meses a um preço de US$ 1,7 bilhão a US$ 5,4 bilhões, dependendo da qualidade dos chips fabricados.4 Esses custos estão aumentando apenas à medida que os semicondutores continuam a se tornar menores e mais complexos. Isso sem mencionar o fato de que as fábricas exigem tempo de espera para pedidos e não podem abrir facilmente a capacidade a qualquer momento. Os prazos de entrega já eram longos o suficiente para começar, mas a pandemia apenas os estendeu. Entre janeiro e abril de 2021, os prazos de entrega aumentaram em média 75%, com alguns clientes vendo aumentos de 52 semanas.5 As empresas que exigem semicondutores em seus produtos devem equilibrar seus pedidos com a quantidade certa de produção para evitar ter muitos ou poucos semicondutores disponíveis.

Como as coisas desmoronaram no lado da oferta

Uma tempestade perfeita de tensões geopolíticas, cadeias de suprimentos inflexíveis, altas barreiras à entrada, concentração de poder em um punhado de empresas selecionadas e o choque do COVID que ocorre uma vez a cada século levou a um impasse no lado da oferta que agora está afetando vários aspectos da economia.

Antes do COVID, as tensões geopolíticas já estavam preparando o terreno para a escassez contínua. A guerra comercial EUA-China viu sanções contra importantes empresas de tecnologia chinesas, como Huawei e ZTE, que foram impedidas de comprar chips fabricados com tecnologia dos EUA. Em resposta a essas sanções, 2019 viu empresas de tecnologia chinesas como Huawei e Hikvision lutando para estocar chips.

Quando a COVID afetou, as fábricas em todo o mundo não tiveram escolha a não ser fechar por causa dos pedidos de permanência em casa. Apesar dos lockdowns, as empresas de semicondutores receberam um pouco mais de liberdade; no auge do lockdown em Wuhan, YTMC e XMC poderiam continuar as operações.6 Diante de mudanças incomuns na demanda, as empresas de semicondutores não conseguiram ajustar sua produção com rapidez suficiente.

Para piorar a situação, uma combinação de desastres naturais e incidentes fabris exacerbou a escassez. Em fevereiro, uma nevasca sem precedentes levou a quedas de energia em todo o Texas, que paralisou a produção nas fábricas de propriedade da Samsung, Infineon e NXP Semiconductor. Em março, um incêndio resultou na interrupção da produção por quase um mês em uma fábrica da Renesas na província de Ibaraki, no Japão. Além disso, uma seca contínua em Taiwan ameaça impactar as operações das principais fábricas administradas pela TSMC, UMC e outras, embora no momento em que escrevo o impacto seja mínimo.

O lado da demanda

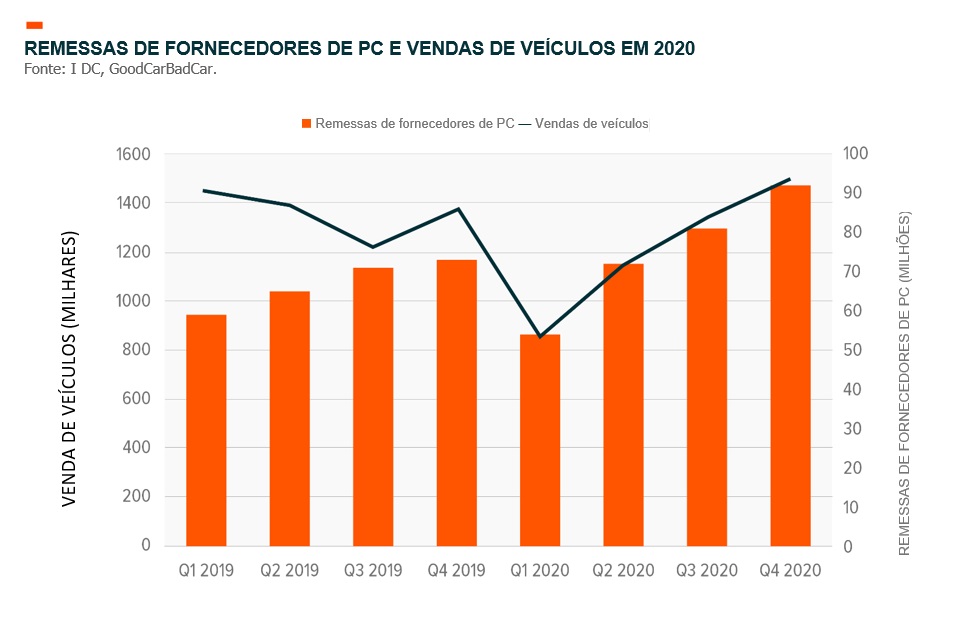

Do lado da demanda, a incerteza da COVID pegou empresas e consumidores desprevenidos. Com lockdowns sem precedentes e restrições de viagens em vigor, não ficou totalmente claro como a demanda por vários produtos seria impactada. As empresas automotivas, muitas das quais preferem não estocar estoques, anteciparam um declínio na demanda de automóveis e ajustaram seus planos de acordo. Enquanto isso, com as pessoas confinadas em suas casas, a demanda por eletrodomésticos permaneceu resiliente. Enquanto as empresas automotivas reduziram os pedidos de chips, as empresas de eletrônicos de consumo continuaram a encomendar chips.

Avanço rápido para setembro de 2020. Nesse ponto, as vendas de carros aumentaram perto de seus níveis pré-pandemia e as montadoras precisavam aumentar a produção. O problema é que os semicondutores são necessários para o funcionamento dos veículos modernos e, portanto, a falta deles pode facilmente ameaçar a produção. Os veículos modernos podem utilizar centenas de semicondutores – um número que está aumentando à medida que os carros se tornam cada vez mais avançados.7 O preço médio de semicondutores por carro aumentou de 27% em 2010 para 40% em 2020, e o aumento de veículos elétricos e autônomos provavelmente aumentará ainda mais esse número.8 Quando os fabricantes de automóveis voltaram a fazer pedidos de semicondutores, os fabricantes de chips já tinham uma carteira significativa de pedidos de outras empresas.

As remessas mundiais de PCs e as vendas de veículos foram afetadas em 2020 e seguiram uma trajetória semelhante posteriormente. Este não foi o cenário para o qual muitas montadoras se prepararam.

Os governos se envolvem

A escassez de semicondutores aumentou a ponto de os governos das principais economias sentirem a necessidade de agir e até reavaliar o atual modo de operação do setor.

Nos Estados Unidos, a administração Biden:

Assinou uma ordem executiva pedindo uma revisão de 100 dias das cadeias de suprimentos

Realizou uma cúpula de semicondutores na Casa Branca em abril

Está pressionando a legislação Chips for America, que destina US$ 50 bilhões para P&D de semicondutores

Acordou com o Japão para cooperar no desenvolvimento de semicondutores e cadeias de suprimentos

No Japão, as administrações Abe e Suga:

Enviou uma delegação em junho para negociar e convidar a TSMC para construir uma fábrica no Japão

Pediu aos fabricantes taiwaneses em março que cooperassem na produção alternativa de chips

Incentivamos os fabricantes de equipamentos a apoiar a Renesas após o incêndio na fábrica da Renesas

Enquanto isso, a Coreia do Sul respondeu:

Isentando empresários que adquirem chips automotivos da quarentena de 2 semanas

Oferecendo mais vacinas para pessoas-chave na cadeia de suprimentos de chips automotivos

Realização de uma cúpula da Blue House com empresas das indústrias automotiva e de semicondutores

Enviando funcionários do governo para Taiwan para negociar um fornecimento de chips mais seguro

Tecnologias disruptivas apoiam o crescimento de semicondutores a longo prazo

Muitas das tecnologias disruptivas atualmente subindo na Curva S em adoção dependem de semicondutores. Sejam veículos elétricos e autônomos, inteligência artificial, robôs industriais ou dispositivos IoT, poucas tecnologias disruptivas não dependem de semicondutores de uma forma ou de outra. De fato, em sua conferência de resultados do primeiro trimestre de 2021, a TSMC disse que sua decisão de aumentar os gastos de capital para US$ 30 bilhões no ano fiscal de 2021 foi por causa de “megatendências estruturais de vários anos de aplicativos relacionados a 5G e HPC (computação de alta potência)”.9

A conclusão é que, apesar dos obstáculos de curto prazo na indústria de semicondutores, é importante não perder de vista as tendências de longo prazo que já estão em movimento e que provavelmente aumentarão estruturalmente a demanda de semicondutores na próxima década ou mais.

A indústria automotiva

Os cortes de produção na indústria automotiva ganharam as manchetes. Estima-se que as montadoras possam perder US$ 61 bilhões como resultado da escassez de chips em 2021.10 No primeiro semestre de 2021, as montadoras japonesas podem precisar reduzir a produção em 500.000 unidades.11 Os veículos modernos dependem cada vez mais de semicondutores para freios avançados, sistemas de informação e entretenimento e direção, de modo que a falta de chips pode facilmente interromper a produção. Algumas montadoras recorreram à fabricação de carros sem chips e armazená-los em estoque enquanto aguardam esses ingredientes críticos.

Apesar dos cortes temporários de produção para as montadoras, a indústria de veículos elétricos continua avançando. Em março, a Xiaomi anunciou suas ousadas ambições de começar a fabricar EVs. A fabricante chinesa de veículos elétricos NIO está atualmente se preparando para a expansão no mercado europeu no segundo semestre de 2021.12 O aumento da adoção de EVs é um bom sinal para as empresas de semicondutores a longo prazo devido ao uso pesado de semicondutores em sistemas de bateria, acionamento e infoentretenimento.

Robótica e Automação

As despesas de capital dos fabricantes de semicondutores estão aumentando. Dado o quão automatizadas são as fábricas de semicondutores, é possível que muito disso vá para robôs industriais para fábricas. Empresas de semicondutores como TSMC e Samsung se esforçaram para aumentar a automação nos últimos anos. Em 2020, a TSMC desenvolveu o primeiro sistema de transporte de wafer automatizado do mundo, que pode transportar wafers com segurança das docas do armazém para as fábricas e reduzir o peso do manuseio manual em 95%. Esse sistema automatizado foi lançado no primeiro trimestre de 2020 e a TSMC planeja lançar o sistema em todos os seus Gigafabs de 12 polegadas em Taiwan antes do final de 2021.13 Em fevereiro de 2020, a Samsung começou a implementar Robotic Process Automation em sua fábrica de semicondutores Pyeongtaek 2. Seis tarefas foram automatizadas em fevereiro e esse número deve subir para 12 até o primeiro semestre de 2020.14 Essas inovações podem ser transportadas para a fundição Pyeongtaek 3 que está atualmente em construção.

Inteligência artificial

Extrair insights de grandes conjuntos de dados com IA e aprendizado de máquina (ML) requer mais poder de processamento do que operações simples. Esse poder de processamento depende muito dos avanços na tecnologia de semicondutores. Por causa disso, novos semicondutores que atendem especialmente às necessidades de IA e ML ganharam força nos últimos anos. Field Programmable Gate Arrays (FPGA’s) e Application Specific Integrated Circuits (ASICs) são dois exemplos de semicondutores que atendem às necessidades de IA.15 Prevê-se que o tamanho do mercado de chips de IA aumente oito vezes, de estimados US$ 10,14 bilhões em 2020 para US$ 83,25 bilhões em 2027.16

5G e IoT

Os planos para lançar a tecnologia 5G já estão impactando visivelmente a demanda por semicondutores. Espera-se que as taxas de dados mais altas e as latências mais baixas possibilitadas pelo 5G sejam um impulsionador da demanda por semicondutores avançados e o crescimento simultâneo da IoT provavelmente reforçará isso.17 A escassez de semicondutores pode criar obstáculos para o 5G no curto prazo, mas as ações dos fabricantes de chips sugerem que eles acreditam que esses obstáculos não durarão muito, como evidenciado pela decisão da TSMC de aumentar os gastos de capital para US$ 100 bilhões nos próximos três anos. Em uma pesquisa da KPMG de 2021, 53% das empresas de semicondutores acreditam que o 5G se tornará um impulsionador significativo do crescimento da receita em um a dois anos, e 19% acreditam que isso pode acontecer em menos de um ano.18

Outros dispositivos eletrônicos

As montadoras suportaram o peso até agora, mas os efeitos da escassez também se espalharam para outras indústrias, embora em menor grau. A escassez pode reduzir a produção de smartphones em 5% no segundo trimestre de 2021.19 A escassez contribuiu para que a Apple e a Samsung atrasassem o lançamento de novos telefones. Enquanto isso, fabricantes de outros produtos, como TVs, consoles de videogame e até mesmo eletrodomésticos, começam a se preocupar com possíveis riscos. O impacto de grande alcance da escassez nas subindústrias é uma prova de como os semicondutores são onipresentes.

As principais empresas de tecnologia com unidades internas de design de chips estão trabalhando duro para projetar chips especialmente adaptados às suas necessidades. Muitas dessas necessidades vêm dos temas discutidos acima. A Apple desenvolveu o sistema M1 de chips para tablets e MacBooks, a Amazon desenvolveu o chip Graviton para servidores, o Google desenvolveu o Tensor Processing Unit (TPU) para rede neural ML e o Alibaba desenvolveu o XuanTie 910 para tecnologia IoT.20

Efeitos internacionais

A interconectividade da cadeia de suprimentos de semicondutores atraiu escrutínio. Os governos estão ponderando os prós e contras de relocalização das cadeias de suprimentos de semicondutores para evitar interrupções futuras. A relocalização da indústria de semicondutores é difícil e nem todos os esforços para fazê-lo serão bem-sucedidos. De fato, 53% das empresas de semicondutores em uma pesquisa de 2021 identificaram o territorialismo como o maior problema da indústria.21

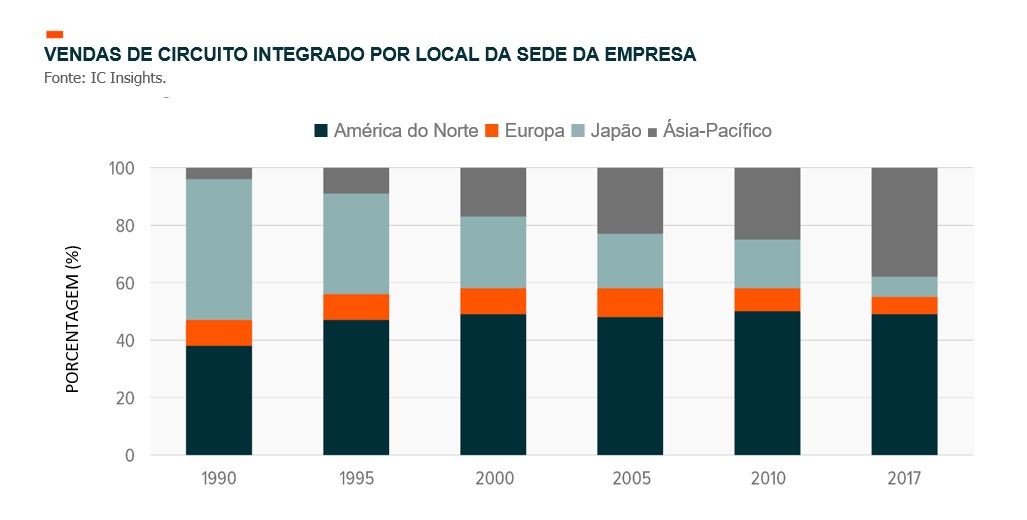

Os centros geográficos de poder na indústria de semicondutores mudaram nos últimos 30 anos. O Japão já dominou quando suas empresas obtiveram 49% das vendas de circuitos integrados em 1990. Em 2017, esse número caiu para 7%, com a maior parte indo para os vizinhos em rápido crescimento do Japão.22 Em 2020, as autoridades japonesas convidaram a TSMC para construir uma instalação no Japão, o que resultou na decisão da TSMC de arrecadar US$ 9 bilhões para uma subsidiária japonesa em 2021. Não está claro até que ponto o governo japonês está determinado a buscar a relocalização.

Entre 1990 e 2017, as empresas japonesas perderam sua participação relativa nas vendas de semicondutores para concorrentes nas economias asiáticas em ascensão.

Na China, há um crescente senso de urgência em relação à independência da indústria doméstica de semicondutores. Os formuladores de políticas vêm tentando impulsionar a indústria de semicondutores há algum tempo. Em 2015, o Conselho de Estado propôs uma meta de 70% de autossuficiência em semicondutores até 2025. Embora a China ainda esteja longe de atingir esse objetivo, não se tornou complacente. De qualquer forma, a pressão das sanções dos EUA a empresas como Huawei e SMIC estimulou os formuladores de políticas a intensificar seus esforços. Comentaristas na China costumam debater como evitar ser “engasgado no pescoço” em áreas-chave como semicondutores. O 14º plano de cinco anos, lançado em março de 2021, enfatiza fortemente a inovação tecnológica e também inclui semicondutores de terceira geração em uma lista de tecnologias que o governo pretende apoiar com programas de pesquisa científica.

O presidente Biden assinou uma ordem executiva para lançar uma revisão de 100 dias das cadeias de suprimentos que inclui uma avaliação de como a América obtém seus semicondutores. Em 12 de abril, a Casa Branca realizou uma cúpula especial de CEOs com empresas que fabricam semicondutores ou são afetadas pela escassez. Em uma leitura da reunião, a Casa Branca afirmou que os participantes enfatizaram a importância de impulsionar a fabricação de semicondutores nos Estados Unidos. A Intel já tomou a decisão de gastar US$ 20 bilhões em novas fábricas de chips no Arizona e US$ 3,5 bilhões para atualizar uma fábrica existente no Novo México. Outras empresas podem decidir seguir o exemplo.

Enquanto isso, as autoridades da União Europeia (UE) já estão elaborando planos para restaurar parte da glória desbotada da indústria de fabricação de semicondutores do continente. O comissário da UE Thierry Breton vê a escassez de chips como um sinal de que é hora de reestruturar as cadeias de suprimentos. Para atingir esse objetivo, a Comissão da UE apresentou um plano que visa elevar a produção de chips da UE até 20% da oferta mundial até 2030.23

Uma relocalização da indústria de semicondutores pode trazer um declínio no modelo “fabless” à medida que as empresas se integram verticalmente desde o design do chip até a fabricação. A recente decisão da Intel de construir novas fábricas em solo americano mostra que está comprometida com o crescimento de seus negócios de fundição. O CEO da Intel, Pat Gelsinger, confirmou isso quando afirmou que é hora de reverter a tendência de declínio na fabricação de chips nos EUA. Se outras empresas como a Nvidia ou mesmo grandes empresas de tecnologia como a Apple decidirem seguir o exemplo e buscar a integração vertical, será necessário muito capital e talento para superar a posição dominante da Samsung e da TSMC na fabricação. Nem todos os esforços para reestruturar a indústria de semicondutores terão sucesso, mas a tentativa por si só provavelmente será suficiente para adicionar pressão ao modelo global “fabless”.

Os verdadeiros vencedores da escassez de semicondutores e da subsequente reformulação da cadeia de suprimentos serão aqueles que buscam a inovação. Há muito espaço para isso, pois a Lei de Moore, que prevê que o número de transistores que podem caber em um chip dobrará a cada dois anos, geralmente se manteve verdadeira. As empresas que buscam a inovação “More Than Moore”, ou seja, encontrar novos métodos de otimização de chips que sejam mais eficientes do que a arquitetura tradicional, terão uma chance maior de interromper o status quo da indústria de semicondutores.

Conclusão

A escassez de semicondutores terá um impacto palpável em vários setores em 2021. As tendências atuais na demanda por semicondutores são indicativas do ritmo acelerado da digitalização e do surgimento de tecnologias disruptivas. À medida que os semicondutores se tornam cada vez mais importantes para uma economia digitalizada, governos e empresas estão reavaliando sua dependência das cadeias de suprimentos que passam por países estrangeiros. As empresas estão questionando o modelo “fabless” e sua falta de integração vertical, enquanto os formuladores de políticas estão procurando maneiras de incentivar avanços na pesquisa, inovação e produção de semicondutores. Com a crescente importância da inovação para o crescimento econômico, esperamos ver um maior investimento em design e fabricação de chips, juntamente com tentativas de recolocar componentes estratégicos da indústria de chips nos mercados domésticos.