Dez perguntas sobre os materiais disruptivos que são fundamentais para a transição para a energia limpa

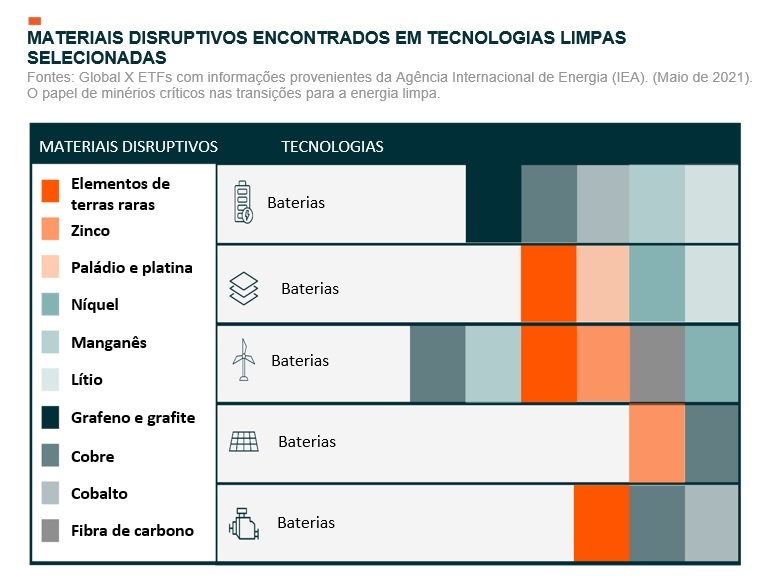

O mundo está rapidamente adotando tecnologias limpas como veículos elétricos, sistemas de armazenamento de energia de bateria, células de combustível de hidrogênio, sistemas de energia eólica e sistemas de energia solar. Existem 10 materiais disruptivos fundamentais que são centrais para a fabricação e o desempenho dessas tecnologias, que estão listados na tabela abaixo. Em nossa visão, a crescente demanda por esses materiais disruptivos, em conjunto com a oferta muitas vezes limitada, está criando oportunidades atraentes para empresas e investidores desempenharem papéis importantes na mudança para uma energia mais limpa. Neste artigo, fornecemos respostas às perguntas sobre a atual dinâmica de oferta e demanda, conforme o mundo se direciona a uma economia mais verde.

Principais conclusões

- Materiais disruptivos formam a base para a transição de energia limpa, pois são componentes essenciais de tecnologias limpas, como veículos elétricos e sistemas de energia renovável.

- Acreditamos que as fortes perspectivas de demanda por tecnologias limpas disruptivas podem criar um superciclo para certos materiais. De acordo com uma estimativa, a receita de mineração de materiais disruptivos para tecnologias limpas pode aumentar cinco vezes a partir de 2021, chegando a US$ 400 bilhões até 2050.1

- As cadeias de suprimentos de materiais disruptivos podem enfrentar escassez, resultando em longos períodos de movimentos de preços acima da tendência que podem beneficiar as empresas envolvidas na mineração, refino e produção de materiais.

1. Cobre: Ainda é valido o lema “onde vai a China, vai o cobre”?

Boas notícias para a China normalmente significam boas notícias para o cobre, porque a China compra mais da metade do cobre do mundo, tornando-se o maior consumidor do “metal eterno”.2 Embora a desaceleração econômica da China seja algo a ser observado, acreditamos que a demanda por infraestrutura e veículos elétricos na China provavelmente deve manter o mercado de cobre bem sustentado. Além disso, a China implementou várias medidas que podem ser positivas para a demanda de cobre, incluindo um pacote de resgate substancial para seu setor imobiliário sitiado.3 O fim da política de COVID zero do governo é outro ponto potencialmente positivo.

Globalmente, a demanda anual por cobre deve dobrar até 2030.4 Em meio à transição verde em andamento, a Europa e os Estados Unidos provavelmente aumentarão sua participação na demanda de cobre ao longo da década e afastarão parte do equilíbrio da China.5 Por exemplo, uma importante fonte de nova demanda é a Europa, que está acelerando sua mudança para energias renováveis e diminuindo o consumo de gás da Rússia.6

2. Níquel: Como os movimentos recentes da Indonésia podem afetar os preços do níquel?

A Indonésia, o maior produtor mundial de níquel, planeja aumentar seu status como um importante fornecedor global de níquel para baterias de veículos elétricos, o que é essencial para a transição de veículos elétricos. Como resultado, a Indonésia pode ajudar a evitar a escassez de níquel no curto prazo. Entretanto, a Indonésia propôs a criação de uma organização como a OPEP para coordenar a oferta de níquel. Além disso, a Indonésia não tem planos de retomar as exportações de minério de níquel, o que significa que seu processamento deve permanecer no país antes da exportação.7,8 Em vista da recente falta de liquidez do mercado, qualquer restrição da oferta ou movimentos inesperados na política da Indonésia podem contribuir ainda mais para aumentar o preço do níquel.9

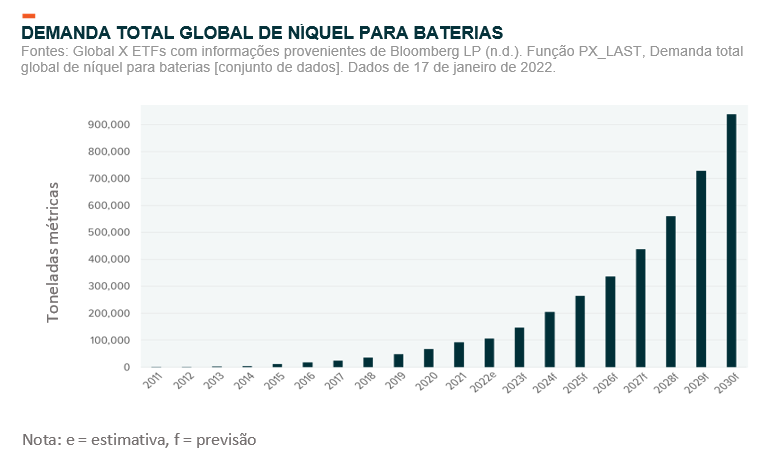

A longo prazo, o mundo precisa produzir mais níquel de Classe 1, o grau necessário para as baterias.10 Em 2021, 8% das baterias de íon-lítio eram baterias NMC com alto teor de níquel. Até 2030, pode chegar a quase 50%.11 Isso pode resultar em um crescimento potencial significativo da demanda. Atualmente, a Rússia produz cerca de 20% do níquel de Classe 1 do mundo. Em 2023, a MMC Norilsk Nickel PJSC da Rússia, que controla cerca de 10% do mercado global de níquel, pode reduzir a produção de níquel em 10%, já que os clientes europeus devem evitar o fornecimento russo.12 Embora os Estados Unidos tenham sancionado o principal acionista da Nornickel e não a empresa em si, a guerra na Ucrânia interrompeu a logística, os seguros e o transporte marítimo da mineradora, aumentando a pressão sobre os suprimentos de níquel.13

3. Metais do Grupo da Platina (PGMs): Os aspectos fundamentais são favoráveis, mas como os riscos geopolíticos e a política monetária podem impactar a platina e o paládio?

Após dois anos de superávit, espera-se que a oferta de platina esteja em déficit em 2023 devido à maior demanda automotiva e à baixa oferta sul-africana de platina e paládio. No lado da oferta, a redução de carga da empresa estatal de energia da África do Sul, Eskom, pode levar a revisões ainda maiores para baixo na produção.14 Além dessas dinâmicas de oferta atuais, também potencialmente favorável aos preços é que os mercados esperam um caminho menos agressivo para a política do Federal Reserve (Fed) em 2023, o que sugere um dólar americano mais fraco. Os PGMs como metais preciosos apresentam historicamente uma correlação negativa com o dólar.

Além disso, os riscos de alta do paládio no curto prazo incluem as exportações da Rússia, que respondem por 40% da produção de paládio.15 O mercado está preocupado com uma disrupção, já que a Rússia pode diminuir as exportações de paládio como forma de exercer pressão estratégica sobre os governos ocidentais.16 A escassez de paládio pode prejudicar as montadoras automotivas globais.

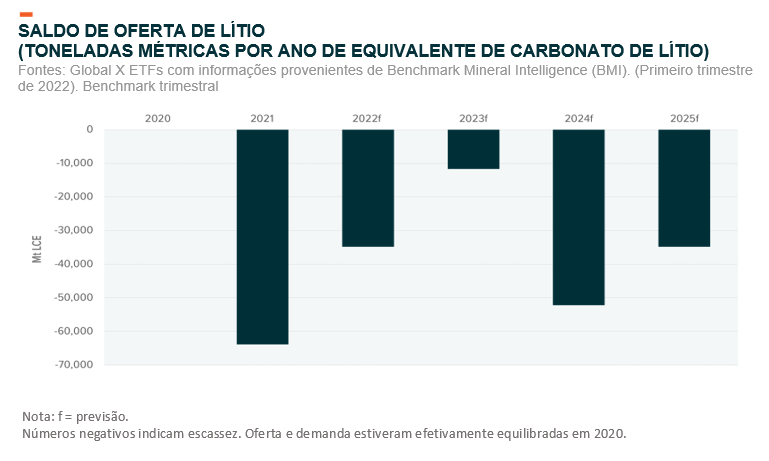

4. Lítio: O que as empresas estão fazendo para lidar com a crescente lacuna entre oferta e demanda de lítio conforme aumenta a adoção de veículos elétricos?

É provável que o fornecimento de lítio fique atrás da demanda pelo menos na primeira metade desta década devido ao ritmo acelerado da adoção de veículos elétricos, em combinação com restrições de fornecimento. Prevê-se que os veículos elétricos representem 23,5% das vendas globais de veículos leves em 2025 e 40,8% em 2030, um aumento notável de uma participação de 12,8% em 2022. 17 Até 2040, a participação de veículos elétricos pode chegar à quase 80% da venda anual de veículos elétricos leves, e a demanda de lítio pode ser até 42 vezes maior do que os níveis de 2020.18,19

Como resultado, várias mineradoras de lítio proeminentes anunciaram recentemente planos de expansão de capacidade, incluindo Albemarle, Sociedad Quimica Y Minera de Chile (SQM) e Ganfeng Lithium. No terceiro trimestre de 2022, a Albemarle divulgou planos para aumentar a capacidade de produção de lítio em mais de cinco vezes, para 500.000 toneladas por ano (tpa) até 2030.20 Empresas mineradoras de lítio menores que consideram planos de expansão incluem o projeto potencial da Sigma Lithium, que pode triplicar a produção de 270.000 tpa esperados em 2023 para 768.000 tpa em 2024.21

5. Grafite: O desequilíbrio entre oferta e demanda que aumentou os preços do grafite em 2022 deve continuar?

Acreditamos que o ambiente de preços favorável para as mineradoras de grafite provavelmente permanecerá pelo menos no médio prazo. Em 2022, a demanda por ânodos cresceu mais de 45%, enquanto o crescimento da oferta de grafite em flocos natural foi de apenas 14%.22 O desequilíbrio entre oferta e demanda levou a um aumento de 25% no preço do grafite natural.23 Os preços do grafite sintético aumentaram 30% em meio à oferta restrita de grafite natural e maior demanda pelo material em geral.24 Embora o fornecimento de grafite esteja previsto para crescer 15% em 2023, a previsão de forte crescimento nas vendas de veículos elétricos em 2023 e além significa que o equilíbrio entre oferta e demanda provavelmente permanecerá restrito.25

Espera-se que as empresas de mineração e processamento de grafite continuem anunciando planos de expansão para aproveitar a demanda crescente e os preços provavelmente mais altos. Uma das principais mineradoras de grafite, Syrah Resources, tem uma planta de processamento nos Estados Unidos em construção que está programada para iniciar as operações no outono de 2023.26 Vale a pena observar que a Syrah tem um contrato de aquisição com a Tesla para a instalação.

6. Cobalto: As perspectivas de demanda de curto prazo são mais fracas, mas e as perspectivas de longo prazo para mineradoras e refinarias?

As tendências macroeconômicas globais e a demanda enfraquecida na China podem afetar negativamente a demanda por cobalto no curto prazo, mas o papel essencial do cobalto na tecnologia de baterias mantém as perspectivas de demanda de longo prazo positivas.27 Em 2021, os veículos ultrapassaram os telefones como o principal impulsionador da demanda por cobalto, respondendo por pouco mais de um terço da demanda global total.28 Espera-se que a eletrificação contínua nos setores de transporte e energia resulte no aumento da demanda de cobalto de 6 a 21 vezes até 2040 em relação aos níveis de 2020.29

Esperamos que esta expansão apresente oportunidades para mineradoras e refinadoras de cobalto estabelecidas e recém-chegadas ao mercado. A República Democrática do Congo (RDC) provavelmente deve continuar a manter a maior parte da produção de minas com empresas como Trafigura, MMG e Chemaf trabalhando em projetos de expansão consideráveis. Os esforços contínuos de políticas dos EUA e da União Europeia para diversificar a cadeia de fornecimento de cobalto fora da RDC para mineração e da China para refino podem resultar em oportunidades adicionais.

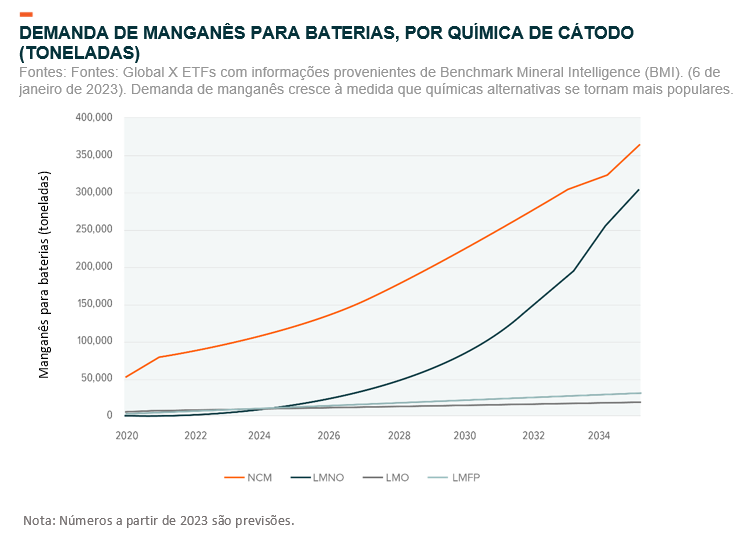

7. Manganês: Com a mineração e o refino altamente concentrados e a nova demanda por manganês apresentando um risco para as cadeias de suprimentos, para onde as empresas podem se expandir?

A demanda de manganês para fabricação de tecnologia de bateria está prevista a crescer cinco vezes na próxima década devido à crescente demanda por veículos elétricos.30 O crescimento esperado nos cátodos NCM tradicionais, assim como o uso de cátodos alternativos e químicas celulares que contêm níveis mais altos de manganês, como os cátodos LMNO, sustentam a perspectiva positiva de demanda.31

Embora exista uma abundância de minério de manganês globalmente, os desafios da cadeia de suprimentos podem surgir, devido à natureza altamente concentrada da mineração e refino de manganês. África do Sul, Gabão e Austrália representaram 71% da produção de minas de manganês combinadas em 2021.32 Um pouco mais à jusante, 95% da capacidade de refino de manganês de alta pureza está localizada na China. A japonesa Nippon Denko e a belga Vibrantz Technologies respondem por 5% fora da China.33

Várias empresas estão considerando construir fábricas na Austrália, África do Sul, Indonésia, Botswana, México e Canadá. Além disso, a Lei de Redução da Inflação nos EUA inclui requisitos de conteúdo doméstico para materiais de veículos elétricos que poderiam impulsionar uma nova capacidade de mineração e refino de manganês nos Estados Unidos e nos países do Acordo de Livre Comércio nos anos a seguir.

8. Elementos de terras raras: Como o crescimento de tecnologias limpas está criando novos usos para elementos de terras raras e afetando a sua mineração e produção?

Neodímio, praseodímio, térbio e disprósio estão entre os elementos de terras raras usados para fabricar ímãs permanentes para turbinas eólicas offshore, turbinas eólicas terrestres e motores de veículos elétricos. Por exemplo, um projeto de energia eólica offshore exige 239 quilogramas (kg)/megawatt (MW) de elementos de terras raras.34 A demanda da Cleantech por elementos de terras raras pode vir a aumentar de 3 a 7 vezes até 2040 em comparação com os níveis de 2020.35 A receita da cadeia de valor de mineração e produção de terras raras apenas da indústria de tecnologia limpa pode aumentar oito vezes, de US$ 400 milhões em 2020 para US$ 3,2 bilhões em 2040.36

Atualmente, a China responde por 63% da mineração de terras raras e 85% do processamento de terras raras.37 Essa concentração da cadeia de suprimentos faz com que as empresas explorem oportunidades em outros países. Por exemplo, a MP Materials, que atualmente opera o único local de mineração e processamento de terras raras nos Estados Unidos, planeja tornar-se totalmente integrada verticalmente no país.38 A empresa comissionou seus ativos de refino no terceiro trimestre de 2022 e a construção continua avançando em sua instalação de fabricação de ímãs no Texas.39

9. Zinco: Como a crise energética na Europa poderia posicionar o zinco em curto e longo prazos?

A oferta de zinco é historicamente baixa, já que a crise de eletricidade na Europa fez com que várias fundições operassem com capacidade reduzida ou em estado de cuidado e manutenção. A Eurometaux, um grupo industrial de metais, informou que todas as fundições de zinco da UE foram forçadas a reduzir ou suspender a produção.40 Tipicamente, os cortes nas fundições são flexíveis, o que sustenta os preços do zinco.

Do lado da demanda, a pressão por fontes alternativas de energia tem aumentado o zinco, e esperamos que a reabertura da China apenas aumente a demanda atual. Um parque de energia solar de 100 megawatts-hora (MWh) exige 240 toneladas de zinco, e uma turbina eólica offshore de 10 MWh exige 4 toneladas de zinco.41 Quando usado na tecnologia de baterias, o zinco desempenha um papel crucial na redução das emissões de carbono. Além disso, para serem resistentes à corrosão, os fabricantes de veículos elétricos usam aço galvanizado, que usa zinco.

10. Fibra de carbono: Como a infraestrutura de tecnologia limpa, especialmente para energia eólica, pode aumentar a demanda de longo prazo por fibra de carbono?

As linhas de transmissão que usam núcleos de fibra de carbono, ao invés de núcleos de aço, podem aumentar a quantidade de energia que pode ser transportada. Essas linhas podem custar mais do que as linhas de aço tradicionais, mas estão se tornando mais competitivas em termos de custo. Na indústria de energia eólica, os pesquisadores estão desenvolvendo pás de fibra de carbono de baixo custo, que podem aumentar a eficiência e reduzir os custos. Caso estes usos de fibra de carbono aumentem nos próximos anos, os produtores de fibra de carbono poderão se beneficiar.