Perspectivas de rendimentos: Encontrando potencial renda alternativa conforme as taxas de juros são esperadas a atingirem níveis de pico

A Global X Income Outlook para o primeiro trimestre de 2023 pode ser visualizado aqui. Este relatório procura fornecer dados e insights de nível macro em várias classes e estratégias de ativos orientadas para a renda.

No último trimestre, discutimos as tendências contínuas de recuo da inflação em conjunto com o Federal Reserve (Fed) desacelerando o ritmo de aumento das taxas. Estas tendências se tornaram mais destacadas no quarto trimestre de 2022 e na primeira parte de 2023, conforme o Índice de Preços ao Consumidor (CPI) dos EUA aumentou 6% em fevereiro, ano após ano, uma queda significativa no crescimento percentual em relação às taxas de inflação de junho de 2022 de 9,1%.1 Em geral, os aumentos de taxas se desaceleraram de quatro incrementos consecutivos de 75 bps, caindo para 50 bps em dezembro, seguidos por um aumento de 25 bps em fevereiro.2 Apesar dos dados de emprego e gastos do consumidor continuarem a refletir um cenário econômico relativamente robusto, acreditamos que os investidores têm várias opções para buscar níveis mais altos de renda através de estratégias alternativas. Estas abordagens podem fornecer diversificação e podem se provar resilientes nesse ambiente de mercado.

Principais conclusões

- A implementação de uma estratégia que possa monetizar a incerteza ou volatilidade do mercado, enquanto mantém o potencial de alta parcial, pois os retornos do mercado tendem a permanecer elevados durante o período de recuperação, pode ser uma abordagem interessante para os investidores. Uma chamada coberta e estratégia de crescimento que permite a valorização do patrimônio pode ser uma dessas estratégias.

- A mudança ocorrida em dezembro na renda fixa pode beneficiar ativos de longa duração e estratégias com risco de crédito embutido. Ações preferenciais para uma potencial renda se tornaram uma estratégia cada vez mais popular, assim como títulos de dívidas de mercados emergentes (EM), que apresentam um caso convincente, considerando os rendimentos reais positivos e previsões robustas de crescimento do PIB.

- Ativos de energia que derivam o seu valor da velocidade da energia, e não somente do preço, tais como sociedades limitadas mestre (MLPs) e ações de infraestrutura de energia, possuem fortes aspectos fundamentos nesse ambiente.

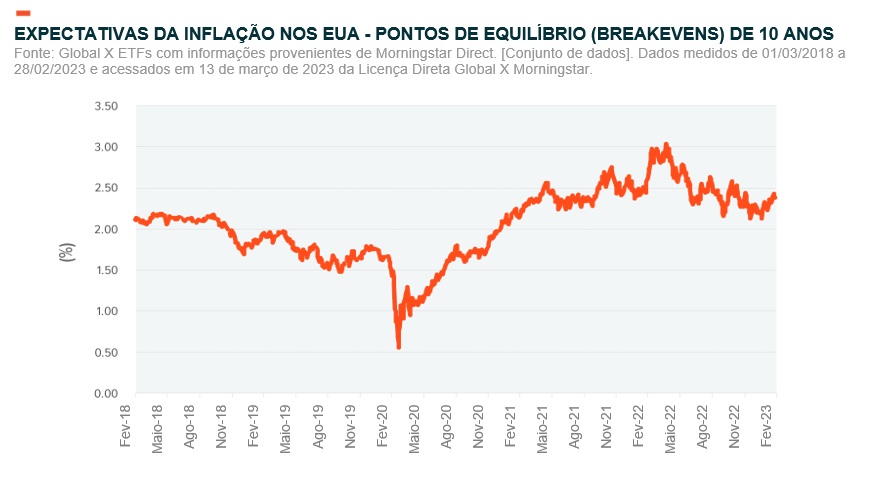

Mercados de derivativos sugerem a queda da inflação

Entrando em 2023, os índices de ações dos EUA passaram por um nível de volatilidade devido a preocupações com altas e prolongadas taxas de juros e tensões geopolíticas. Dados recentes do governo mostram que os preços ao consumidor dos EUA (medidos pelo CPI) aumentaram 6% em fevereiro em relação ao ano anterior, superando as estimativas de consenso e permanecendo significativamente acima da meta do Federal Reserve de 2% de inflação anual.3 No entanto, ainda há espaço para otimismo no cenário atual do mercado. O gráfico abaixo ilustra que os pontos de equilíbrio (breakevens) de 10 anos, a diferença nos rendimentos entre os títulos do tesouro dos EUA de 10 anos mais emitidos atualmente e seus títulos indexados à inflação com vencimento equivalente, indicam que o CPI está mais perto de atingir a meta de 2% de taxa de inflação do Federal Reserve.4 Acreditamos que esse sinal pode mitigar a probabilidade de uma aterrissagem forçada econômica. Portanto, conforme os investidores continuam avaliando seus portfólios no início de 2023, estratégicas de renda alternativa nos mercados de opções e renda fixa podem fornecer potenciais benefícios em meio a essa mudança positivo de sentimento.

Uma chamada coberta e estratégia de crescimento como potencial equilíbrio

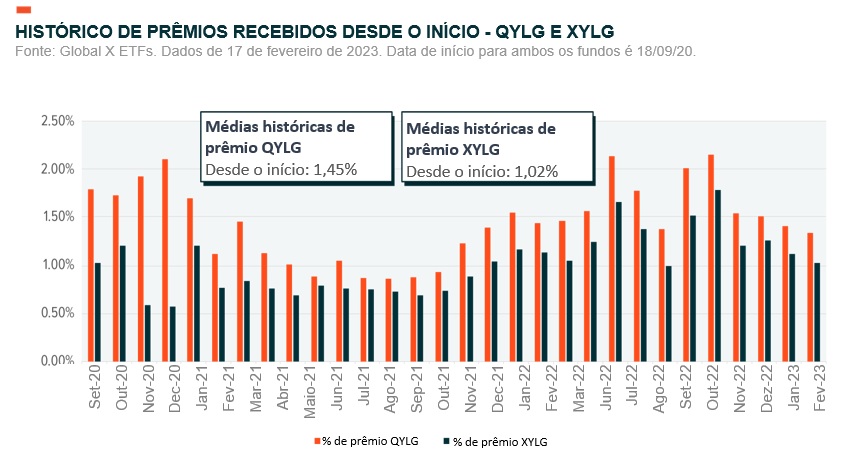

Um impacto de curto prazo das recentes mudanças de política de aumentos de taxas mais baixas esperadas foi um nível de desempenho positivo entre os segmentos sensíveis às taxas de juros dos mercados de ações. Em 28/02/2023, o S&P 500 (+3,69%), Nasdaq 100 (+10,26%) e Russell 2000 (+7,89%) reverteram o curso após um baixo desempenho significativo em 2022.5 Investidores de renda que buscam obter uma combinação de alta renda com crescimento potencial podem achar que uma estratégia de chamada coberta e crescimento em um amplo índice de ações pode ajudar, fornecendo uma estratégia combinada dentro do portfólio de renda. Esse tipo de estratégia de call writing (opções de compra cobertas) é implementado na Global X investindo nos títulos subjacentes de um índice, ao mesmo tempo em que vende opções de chamada “at-the-money” sobre aproximadamente 50% do valor do portfólio de ações do mesmo índice ou ETF acompanhando o índice de ações subjacente. Deste segmento do conjunto da Global X Covered Call ETF, QYLG, que implementa a estratégia de call writing mencionada acima no Nasdaq 100, e XYLG, que faz o mesmo no S&P 500, são os ETFs de chamada coberta e crescimento com prazo mais longo. Além de sua capacidade de fornecer um grau de participação ascendente, ambos ETFs demonstraram rendimentos de distribuição atraentes de 6,75% (QYLG) e 6,68% (XYLG), respectivamente, em 28/02/2023.6

Além de uma estratégia de chamada coberta e crescimento, uma estratégia de chamada coberta que cobre 100% de seu portfólio com opções de chamada ainda pode ser uma opção para investidores de renda que buscam um nível mais alto de renda potencial. Caso ocorra um pico na volatilidade implícita no mercado ou movimentos laterais no mercado, estratégicas de chamada completamente cobertas podem conseguir monetizar este nível de volatilidade do mercado, através da venda de opções de compra com prêmios maiores, ao mesmo tempo em que mantém as alocações de capital. Fundos como QYLD, XYLD, RYLD e DJIA são exemplos desse tipo de estratégia de chamada 100% coberta nos principais índices de ações.

Condições para as dívidas de mercados emergentes parecem favoráveis

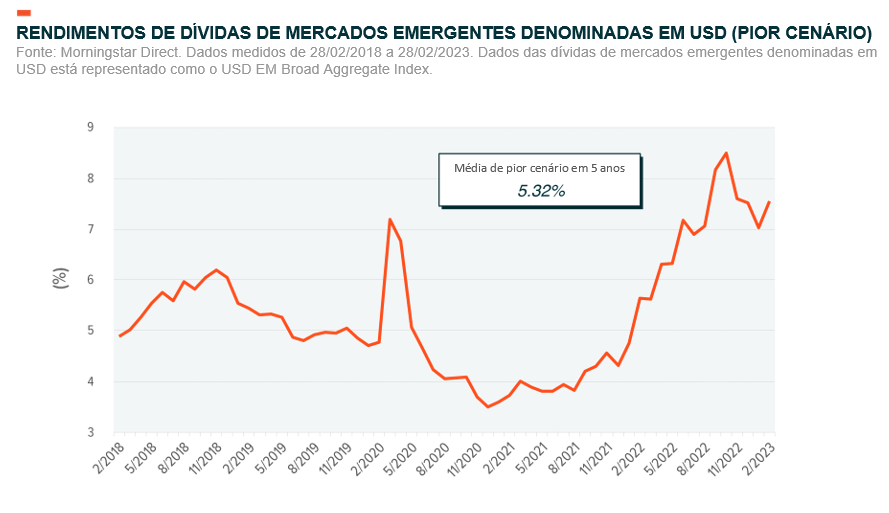

Em 2022, os investidores se tornaram mais relutantes ao risco e buscaram mais investimentos sem risco, o que resultou em um desempenho inferior dentro da classe de ativos de dívida do mercado emergente. O desempenho lento se deu principalmente às condições financeiras mais apertadas nos Estados Unidos, que aumentou os custos do serviço da dívida denominada em dólares, afetando negativamente desta forma os emissores, pois os empréstimos ficaram mais caros. Entretanto, os prospectos para a dívida dos mercados emergentes também parecem promissor, impulsionados pela robusta projeção de crescimento do PIB em 2023. De acordo com o J.P. Morgan, o crescimento em 2023 do PIB dos mercados emergentes deverá ser robusto, atingindo 2,9% – um aumento considerável em comparação com os 1% projetados para os Estados Unidos e 0,8% para os mercados desenvolvidos.7 Essa expectativa positiva é reforçada ainda mais pela redução prevista na inflação dos mercados emergentes como China e Turquia de 7,9% no final de 2022 para 4,3% no final de 2023.8 Apesar da atual perspectiva de crescimento global e potenciais forças contrárias pressionando os preços das commodities, os preços permaneceram resilientes, pois a China, o segundo maior importador de commodities, relaxou as suas restrições do COVID-19, expandindo desta forma um novo ciclo de demanda. A reabertura da economia chinesa pode aumentar a demanda geral, aumentando as exportações e os números do PIB para os países emergentes com superávit comercial, mesmo com a moderação da demanda dos países desenvolvidos. Outra tendência favorável atualmente para os países emergentes se dá pelo enfraquecimento do dólar americano. A clareza adicional sobre um possível fim do regime de aumento de juros do Federal Reserve deu aos investidores um nível de confiança de que pode ter ocorrido um pico do dólar. Acreditamos que esse desenvolvimento ajudará a aliviar as preocupações sobre a dívida denominada em dólar para os países emergentes, conforme o Federal Reserve tenta diminuir o ritmo de aumento das taxas de juros.

Entretanto, nem todos os mercados emergentes terão um desempenho igual, pois o mundo continua a navegar pelo cenário de choques de preços de energia e alimentos. Países exportadores de commodities parecem estar melhor posicionados para enfrentar as atuais condições econômicas do que os importadores de commodities. No entanto, as respostas de política a esses choques variam, resultando em cargas de dívida maiores e inflação mais alta para certos mercados emergentes, o que aumenta os riscos de crédito da dívida soberana.

Considerando a natureza fluida desses fatores, uma estratégia gerenciada de forma ativa pode ser prudente para lidar com a exposição de mercados emergentes à dívida. Uma estratégia que adota essa abordagem é o Global X Emerging Markets Bond ETF (EMBD). Desde o início do EMBD em 01/06/2020 até 28/02/2023, o EMBD superou seu benchmark, o J.P. Morgan EMBI Global Core Bond Index, em 2,89%, em uma base de retorno total anualizado, utilizando retornos de valor líquido de ativos.9 O potencial de rendimento dentro deste segmento de mercado de títulos também parece ser atraente, no qual a dívida de mercado emergente denominada em dólares americanos exibiu números de rendimento no pior cenário acima das médias históricas.10

Títulos de capital preferenciais estão com um ótimo começo em 2023

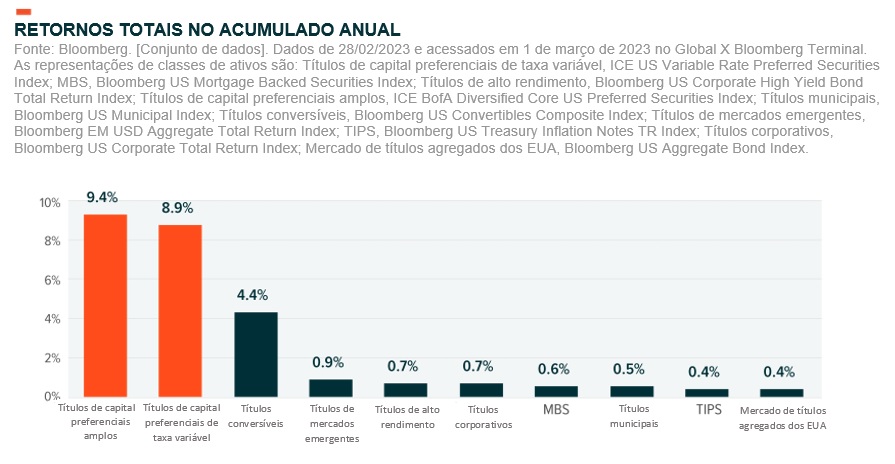

Semelhante aos impactos observados na dívida de mercados emergentes, o mercado de títulos de capital preferenciais (“preferreds”) testemunhou um nível de sentimento positivo com a recente desaceleração dos aumentos de taxas. Embora os títulos de capital preferenciais de taxa variável forneçam um cenário melhor em relação ao risco de taxa de juros em 2022, o mercado de títulos de capital preferenciais mais amplo, que consiste principalmente em ações preferenciais de taxa fixa e de duração mais longa, superou um várias contrapartes de renda fixa no acumulado do ano.11 Embora aumentos mais lentos das taxas tenham feito parte dessa equação, os títulos de capital preferenciais são normalmente emitidos por grandes instituições financeiras com requisitos rígidos de capital. Por causa disso, o desempenho do setor financeiro também pode desempenhar um papel significativo no desempenho do mercado de títulos de capital preferenciais.

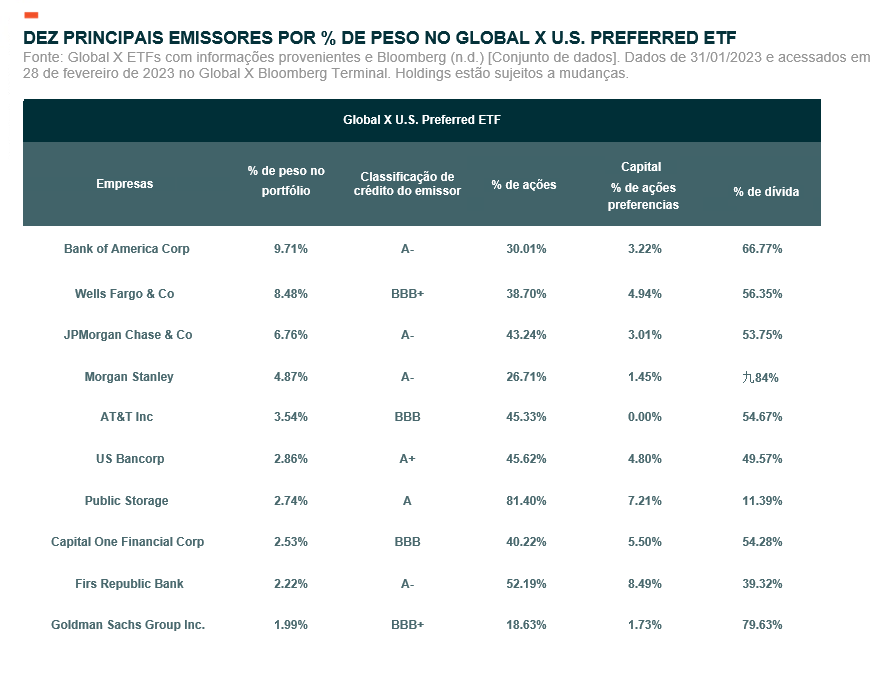

Dentro do Global X US Preferred ETF (PFFD), a maioria das participações é composta por bancos americanos de grande capitalização, nos quais a agregação de ações preferenciais emitidas pelos 10 maiores bancos mantidos dentro do fundo têm qualidades de crédito em obrigações de longo prazo de BBB ou melhor, com base nos ratings atribuídos pela Standard & Poor’s.12 Além disso, a proporção de ações preferenciais sobre o capital total é relativamente baixa, indicando que o pagamento de dividendos de ações preferenciais tem um impacto menor nos balanços das empresas.13 Esses fatores assumem maior importância à medida que a inadimplência continua aumentando, com o percentual total de inadimplência norte-americana, incluindo inadimplência e inadimplência seletiva, subindo para 1,1% do total de títulos de 0,5% no início de 2022.14 Se essa tendência de aumento da inadimplência persistir, pode levar o Federal Reserve a retrair as políticas monetárias contracionistas que estão atualmente em vigor, resultando em um declínio nas taxas livres de risco e na ampliação dos spreads ajustados para as opções para títulos sem grau de investimento, conforme os credores se direcionam para investimentos menos arriscados, tornando os títulos de capital preferencias uma opção atraente para investidores que buscam rendimento e retorno total de constituintes de alta qualidade.

A expectativa de desempenho das MLPs em meio a mercados de energia apertados

Mesmo com a recuperação impressionante em 2021 e 2022, acreditamos que as ações de midstream ainda têm potencial de valorização, impulsionadas por uma combinação de valorizações atraentes, balanços sólidos, preços elevados de commodities e tendências favoráveis nas classes de ativos durante períodos inflacionários. Esta visão é potencialmente suportada por alguns indicadores.

Um indicador é que os índices MLP EV/EBITDA permanecem baixos em relação às médias históricas, enquanto o fluxo de caixa tem aumentado consistentemente desde 2013.15 Essa tendência positiva pode representar uma oportunidade atraente para investir em ações do setor de midstream. A execução contínua de fluxos de caixa elevados, retornando o excesso de caixa aos investidores por meio de aumentos de dividendos e recompras, também pode dar um suporte adicional para o setor. Além disso, espera-se que a tendência de retornos generosos para os acionistas chame a atenção e possa impulsionar a demanda por MLPs intermediários nos portfólios.

O potencial para as empresas aumentarem ou manterem os dividendos de forma consistente também está em destaque, uma vez que setores menos preparados para mitigar as pressões inflacionárias foram impactados negativamente no ano de 2022, em comparação às empresas que conseguiram repassar os custos crescentes de insumos para seus clientes. Foi relatado pela S&P Dow Jones Indices que as mudanças nos dividendos líquidos foram menores para 2022 em comparação com 2021, indicando tendências contrárias negativas enfrentadas por certos pagadores de dividendos.16 Além disso, as reduções de dividendos de ações ordinárias aumentaram 63%, para US$ 14,3 bilhões em 2022, em comparação com US$ 8,8 bilhões em 2021.17 Isso naturalmente tornou os investidores de renda mais seletivos na escolha de empresas e estratégias que mantêm taxas estáveis de pagamento de dividendos.

Considerando o aumento significativo nos preços da energia em 2022, as empresas intermediárias que operam dutos e outros ativos de infraestrutura de energia, oferecendo exposição de ativos reais e ajustes de inflação embutidos em contratos, geraram níveis mais altos de fluxo de caixa livre no ano de 2022. Isso se traduziu em aumentos de distribuição em todo o cenário MLP, no qual 73% dos constituintes do Solactive MLP Infrastructure Index viram um aumento nas distribuições nos últimos 12 meses, chegando a um aumento médio de distribuição de 16% no mesmo período.18 Isso é muito mais alto do que a taxa de crescimento de dividendos de 7,6% para as 1.200 maiores empresas listadas nos EUA por capitalização de mercado, para o ano de 2022.19 Isso demonstra um nível significativo de confiança no setor de midstream.

Fora desses aspectos fundamentais positivos para o setor de midstream, a oferta e a demanda se recuperaram para os níveis pré-COVID, enquanto os estoques de petróleo permanecem significativamente abaixo das médias históricas.20 Goldman Sachs estima que uma demanda adicional de 1,0 milhão de barris por dia pode entrar em operação em 2023, à medida que a demanda chinesa continua se recuperando da reabertura da economia, enquanto a oferta russa deve cair mais de 0,5 milhão de barris por dia.21 Essa combinação sugere um maior aperto no mercado de petróleo e dá um suporte positivo para a produção de petróleo bruto.

Embora muitos participantes do mercado permaneçam incertos sobre a demanda futura de energia, os dados indicam que os mercados de energia que estão apertados devem permanecer construtivos, oferecendo janelas de oportunidades de crescimento para sociedades limitadas mestre (MLPs). A Energy Information Administration (EIA) prevê que a produção de petróleo dos EUA aumentará em 0,5 milhão de barris por dia, para uma média de 12,4 milhões de barris por dia em 2023, permitindo que essas empresas capitalizem com preços mais altos do petróleo.22 De forma similar, espera-se que a demanda sólida e o crescimento constante da produção beneficiem o setor de midstream.

Conclusão: Oportunidades potenciais de renda alternativa

O cenário de investimentos pode apresentar mais perguntas do que respostas em 2023, mas acreditamos que os investidores têm oportunidades de ajudar seus portfólios a ganhar estabilidade. Entre eles, está o potencial de transformar a volatilidade em receita e valorização do capital por meio de uma estratégia de chamada coberta e de crescimento. Olhar para além do mercado de títulos dos EUA pode ser prudente e melhorar as previsões dos mercados emergentes pode apresentar oportunidades no mercado de dívida destes mercados. Os títulos de capital preferenciais podem oferecer uma forma de capturar condições de rentabilidade favoráveis no setor bancário. Enquanto o mundo luta com mercados de energia apertados, os MLPs podem continuar a colher benefícios. Quando parece que há muitas perguntas, focar em veículos de investimento que podem fornecer acesso a diferentes mercados e métodos de geração de renda pode melhorar um portfólio de renda mais amplo.

Os dados de desempenho citados representam desempenho passado. O desempenho passado não garante resultados futuros. O retorno do investimento e o valor principal de um investimento flutuarão de modo que as ações de um investidor, quando vendidas ou resgatadas, possam valer mais ou menos do que seu custo original e o desempenho atual possa ser inferior ou superior ao desempenho cotado. Para obter o desempenho até trimestre mais recente, ou final do mês, clique nos nomes dos fundos na seção de ETFs relacionados.