FinTech: Consumidores online mantêm os seus hábitos digitais

Os consumidores podem estar offline e voltar às lojas para fazer compras, mas quando fazer isso, eles querem fazer pagamentos digitais. Os pagamentos por smartphone e as opções de “toque para pagar” (tap to pay) continuam a ganhar aceitação, resultando na transição que está deixando dinheiro e cartões para trás, conforme os comerciantes rapidamente instalam sistemas modulares de ponto de venda (PDV). Algumas pressões tiraram um pouco do fôlego da FinTech em geral em 2022, incluindo os segmentos emergentes de empréstimos on-line e compre agora. Entretanto, é importante lembrar que a pandemia impulsionou o crescimento de muitas empresas de FinTech. Com quase 1,4 bilhões de pessoas em todo o mundo com mais de 15 anos de idade ainda sem contas bancárias, a FinTech tem um papel crítico a desempenhar na expansão do acesso aos serviços financeiros.1

Mesmo com as condições econômicas desafiadoras, acreditamos que o campo da FinTechs pode gerar crescimento e ganhar espaço de transformação, particularmente nos pontos de venda.

Principais conclusões

- Os consumidores cada vez mais preferem que o seu tempo na loja seja o mais limitado e eficiente possível, e sistemas de PDV surgiram como uma solução sofisticada e econômica para atender a essa demanda.

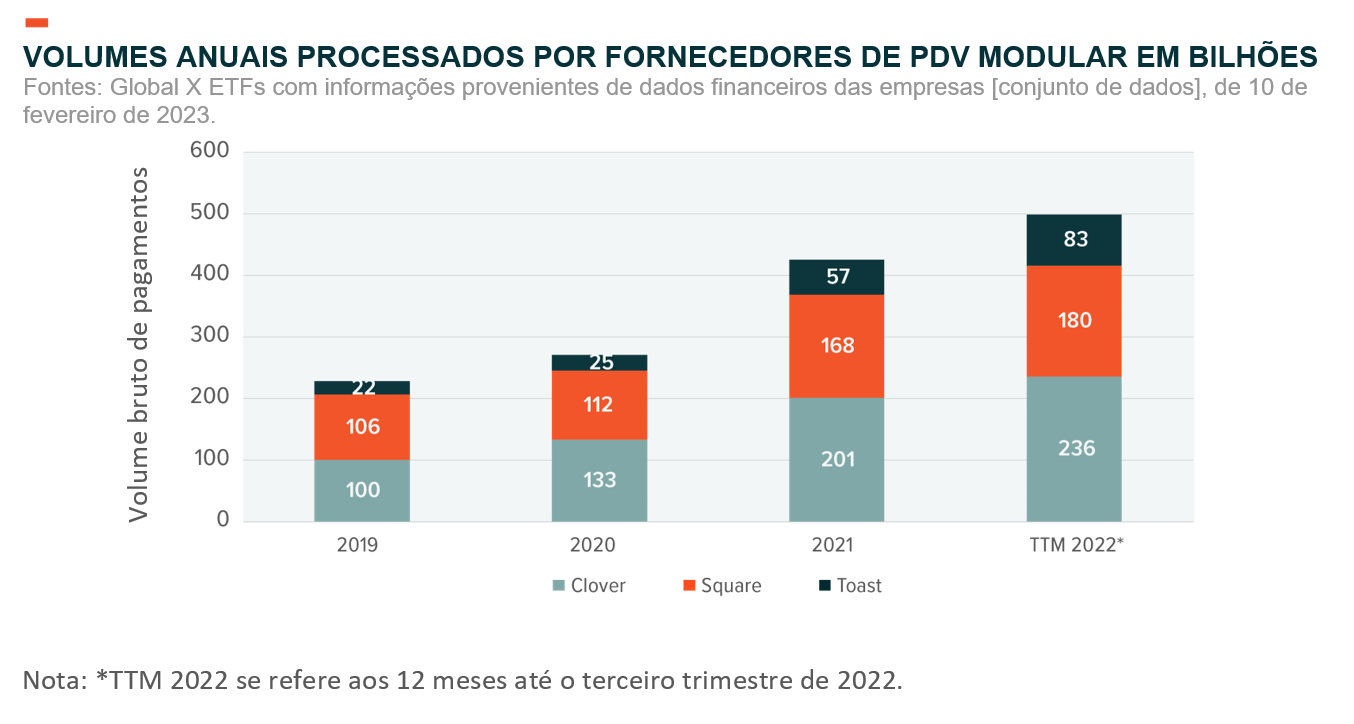

- O aumento dos volumes de pagamento para pioneiros, incluindo Square, Toast e Clover, fez com que empresas da Big Tech entrassem nesse espaço.

- Conforme grandes players como a Apple adotam recursos de PDV, empresas tradicionais de FinTech estão se adaptando por meio da colaboração e de novas verticais de negócios.

Os hábitos de compra dos consumidores adquiridos durante a pandemia chegaram para ficar, forçando a inovação

A forma na qual o consumidor médio precisava adquirir produtos e serviços mudou drasticamente durante a pandemia. O COVID-19 aumentou as expectativas dos consumidores em relação aos métodos de pagamento sem dinheiro, o que levou a um aumento de carteiras móveis e pagamentos sem contato no ponto de venda.

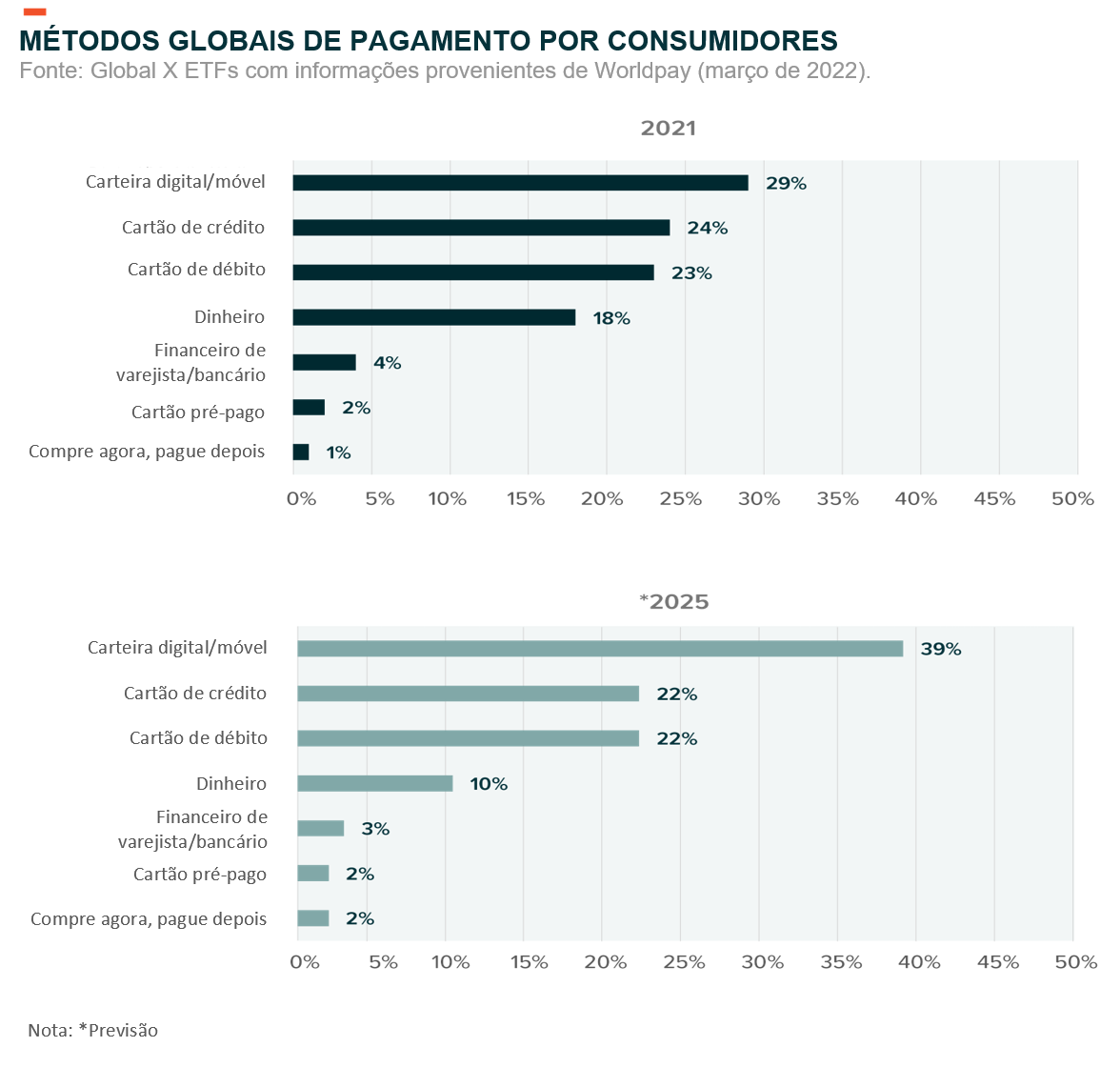

Em 2021, o pagamento por carteira móvel foi o método de PDV mais amplamente utilizado no mundo, respondendo por 29% da participação de mercado, contra menos de 26% em 2020.2,3 Até 2025, espera-se que as carteiras móveis devem representar quase 40% de todas as transações de PDV em todo o mundo.4 Apesar do progresso em economias maduras como os Estados Unidos, o dinheiro ainda representa 11% do mercado de meios de pagamento no ponto de venda, indicando um potencial de crescimento significativo.5 Nos mercados emergentes, onde a inserção de pagamentos digitais é muito maior devido às oportunidades de inclusão financeira e demografia favorável, a China lidera o mercado de pagamentos em PDV com 54% dos consumidores, seguida pela Índia com 25%.6

Os consumidores cada vez mais preferem que o seu tempo na loja seja o mais limitado e eficiente possível. A retirada da ênfase do dinheiro é um passo em direção a essa mudança, mas o processamento eficiente no PDV é igualmente importante. Em uma pesquisa recente da Visa, 41% dos consumidores entrevistados em nove mercados ao redor do mundo disseram que abandonaram seus carrinhos de compras em uma loja física porque não havia opções de pagamento digital.7 Estima-se que os valores das transações globais de PDV se cheguem a US$ 58,9 trilhões até 2025.8 Aliado a essa rápida digitalização da economia global está o declínio nos pagamentos em dinheiro físico, que devem cair de 18% em 2021 para 9,8% da participação total até 2025.9

Como resultado destes hábitos de consumo em evolução e mudanças sistêmicas, os sistemas de PDV de hoje são muito mais sofisticados do que eram há uma década atrás. Pequenos negócios exigiram mais soluções dos fornecedores de PDV para atender às operações de omnicanal, e as plataformas se atentaram aos pedidos, passando a fornecer agora serviços como gestão de inventário, software de back-office, ferramentas de gestão de tempo e contabilidade interna. Os negócios também evoluíram para acessar, analisar e controlar as informações dos clientes geradas no ponto de venda, através de uma só interface. Nos últimos anos, isto passou a permitir aos varejistas impulsionar programas de fidelidade, oferecer promoções e fortalecer o marketing social eficaz.

O sucesso das FinTechs encoraja as grandes empresas de tecnologia a aproveitar uma oportunidade

Plataformas disruptivas da FinTech obtiveram grande sucesso ao ajudar negócios locais a se digitalizarem. A Square, empresa pioneira do sistema de PDV baseado em smartphones, processou US$ 180 bilhões anualmente até o terceiro trimestre de 2022, após o forte ressurgimento do consumidor offline.10 Toast, que fornece soluções modulares de PDV para restaurantes, registrou um crescimento de receita de 55% e um crescimento de volume de pagamentos de 53% no mesmo período.10 Processadores de pagamentos legados, como Fiserv e Fidelity National, também reportaram um robusto crescimento, especialmente para suas soluções modulares. A Fiserv, proprietária da Clover, informou que seus volumes brutos de pagamentos (GPV) cresceram para US$ 236 bilhões nos 12 meses até o terceiro trimestre de 2022.12 Isso se compara a US$ 196 bilhões no mesmo período do ano anterior.13

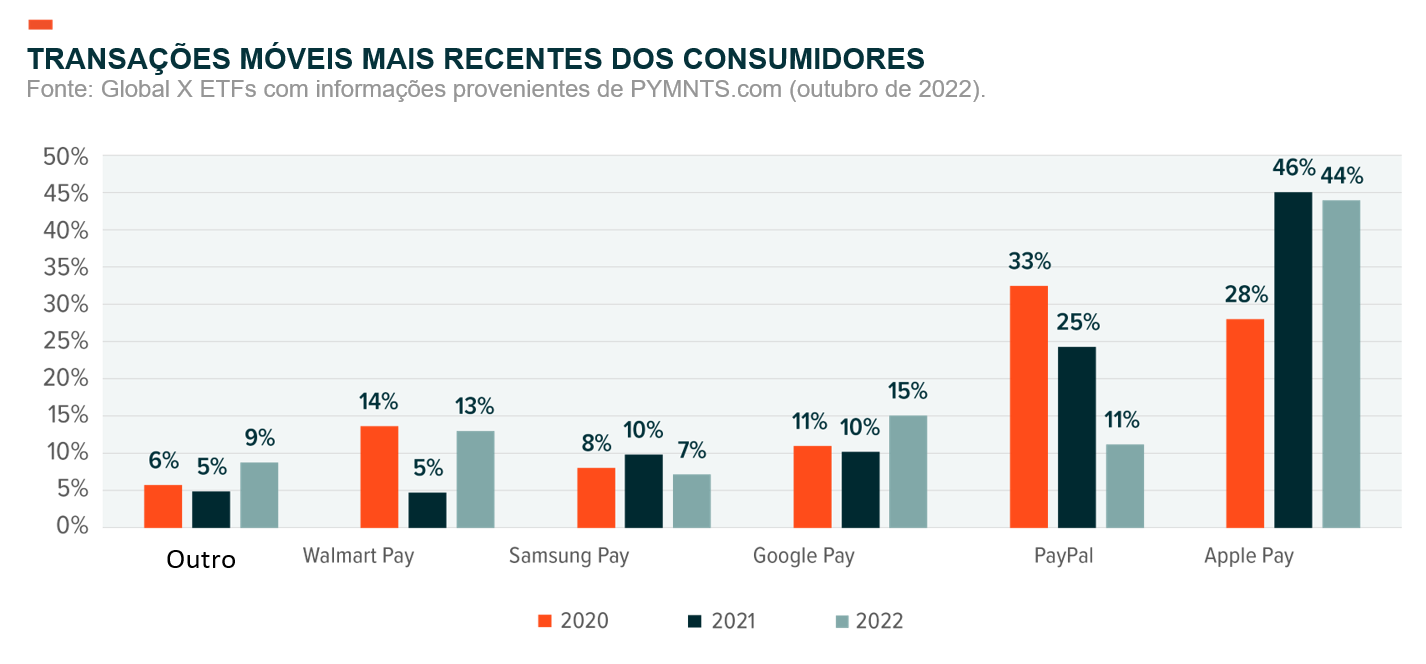

O sucesso de empresas disruptivas como Square, Toast, Clover e empresas pioneiras em tecnologia em espaços de carteira móvel e sistemas de PDV não passou despercebido pelas maiores empresas de tecnologia. O Apple Pay lidera as plataformas de pagamento móvel, capturando quase 44% das transações de carteira móvel no terceiro trimestre de 2022.14 Em uma base relativa, titulares do Apple Card totalizaram US$ 6,4 milhões nos EUA em maio de 2021 – 70% dos quais estão em seus 20 e 30 anos de idade.15

O lançamento de novos produtos descreve a visão da Big Tech. Por exemplo, em junho de 2022, a Apple anunciou seu serviço de “compre agora, pague depois”, conhecido como Apple Pay Later. Este recurso se integra perfeitamente ao aplicativo pré-instalado Wallet, e quando disponível, aparecerá como outra opção na tela de pagamento do Apple Pay. Além disso, o Apple Pay Later funciona com qualquer cartão de crédito ou débito compatível com o Apple Pay.

A pandemia ajudou os canais digitais, como os sistemas de PDV, a ganhar força rapidamente entre as gerações mais jovens e com experiência em tecnologia nos países desenvolvidos. A adoção da carteira móvel por estas parcelas da população demonstra um crescimento claro nos últimos anos. Sessenta e cinco por cento dos jovens da geração Millennial usaram uma carteira móvel em 2021, em comparação com 59% em 2020. Para a Geração Z, o uso da carteira móvel cresceu para 57% em 2021, de 50% no ano anterior.16 Com um poder de compra combinado de quase US$ 350 bilhões nos EUA, esses consumidores são um alvo cada vez mais relevante para as empresas, e os investimentos aqui também atuam como proteção contra mudanças demográficas.17

Toque para pagar, a próxima grande novidade das FinTechs?

Uma das principais implicações das atualizações de sistemas de PDV é o impulso que ofereceu aos pagamentos sem contato, impulsionando ainda mais o crescimento de ofertas de FinTech por empresas Big Tech. Os volumes de “toque para pagar” continuam a crescer nos Estados Unidos. Para 2022, espera-se que os gastos com o método “toque para pagar” nos EUA por usuário cresçam 30% ano após ano para US$ 4.177.18 Empresas gigantes da Big Tech e FinTech estão subindo a bordo para aproveitar ao máximo a oportunidade.

Em fevereiro de 2022, a Apple lançou seu recurso Tap to Pay, que permite aos usuários pagar alguém simplesmente ao aproximar seu iPhone contra o iPhone da outra pessoa. Com o Apple Pay já aceito em mais de 90% dos varejistas dos EUA, espera-se que comerciantes de todos os tamanhos também adotem o Tap to Pay.19 Para pequenas empresas, o Tap to Pay da Apple pode ser particularmente benéfico, pois os comerciantes podem aceitar pagamentos sem contato sem a necessidade adquirir equipamentos adicionais, tornando-o uma opção mais barata. O Google é outra gigante da tecnologia que entrou neste campo. Em 2022, a empresa lançou o Google Wallet para emparelhá-lo com o Google Pay. O Google Wallet apresenta uma interface de cartão de comunicação de campo próximo (NFC), enfatizando a emergência dos recursos de PDV.

O vasto alcance de empresas como Google e Apple, que atendem bilhões de consumidores em todo o mundo, pode impulsionar a adoção de pagamentos digitais globalmente para processamento comercial. Com um smartphone, os comerciantes não precisam investir em uma máquina de PDV. As implicações do processamento de baixo custo em smartphones ganhando força em mercados emergentes com poucos recursos bancários, como África, Ásia e América Latina, podem ser transformadoras, em nossa opinião.

Até 2027, 99% dos smartphones serão capazes de fazer pagamentos sem contato, e os pagamentos sem contato nos EUA devem quase dobrar para 8,3 bilhões de transações.20 Esse crescimento corresponde em uma perspectiva promissora para empresas FinTech que atuam nessa área, especialmente aquelas empresas que têm uma colaboração ativa com as empresas de Big Tech.

Por exemplo, Square Seller Services e Cash App são parceiros estabelecidos do Apple Pay. Até mesmo o PayPal implementou o Apple Pay em sua plataforma de pagamentos back-end, Braintree. Estas parcerias também ajudam a acelerar a transição dos provedores de PDV modernos para longe da venda de equipamentos a pequenos negócios, permitindo que eles se concentrem na monetização através de serviços e assinaturas, onde obtêm a maior parte dos lucros brutos.

Espera-se que os pagamentos de PDV cresçam a uma taxa de crescimento anual composta consistente de 6% globalmente até 2025, com o crescimento mais forte na América Latina em 8%, e na Ásia-Pacífico em 7%.21 No entanto, acreditamos que o crescimento real pode superar facilmente essas projeções.

Conclusão: Pagamentos digitais, um novo padrão

Soluções modulares de PDV estão ganhando terreno conforme pequenas e médias empresas (PMEs) se digitalizam para atender às novas preferências dos consumidores, especialmente aqueles das gerações mais jovens. O crescente uso de pagamentos digitais nos Estados Unidos está impulsionando a demanda por opções de toque para pagar e fornecendo opções para os comerciantes se digitalizarem. Adicionalmente, empresas de FinTech estão expandindo suas ofertas para incluir recursos como empréstimos, contabilidade e operações de back-office. Apesar das atuais condições econômicas atuais limitarem o crescimento em 2022, prevemos a ampla adoção destas soluções de FinTech no longo prazo, conforme os consumidores se tornam ainda mais digitais – posicionando essas empresas para se beneficiar com surpresas positivas.