Percepções sobre Energia e MLP: Produção Recorde de Petróleo e Gás nos EUA Requer Infraestrutura Intermediária

OPEC+ prolongada e cortes de produção até o fim do ano e aumento da demanda com a retomada da atividade econômica na China sugerem mercados de petróleo mais restritos para o resto de 2023 provavelmente ao longo de 2024. Com relação a MLPs intermediárias nos EUA, esperamos que o déficit no mercado de petróleo aliado à produção recorde de petróleo e gás nos EUA sejam receita para o sucesso, dada a maior demanda para sistemas intermediários de transporte, armazéns e fábricas. Conforme discutido em nosso outro artigo Perspectivas sobre Energia & MLP, o ambiente de preço provavelmente se manterá volátil, porém, contratos intermediários defensivos e estrutura tarifária tornam-no unicamente posicionado a beneficiar comparado a outros segmentos do mercado de energia. Com potencial diversificação e capacidade de repasse de inflação, características essenciais do setor, ações intermediárias podem trazer exposição energética única a portfólios de investidores.

Principais Conclusões

- A Arábia Saudita e a Rússia continuam alinhadas na prolongada redução na produção de petróleo, preparando o cenário para um provável déficit no mercado de petróleo no quarto trimestre.1

- A produção americana de petróleo e gás mais alta do que nunca sugere demanda elevada para infraestrutura intermediária.

- A demanda para infraestrutura intermediária provavelmente manterá o mercado de fusões e aquisições ativo, sendo o último exemplo a compra da Crestwood Equity Partners pela Energy Transfer LP.

Preocupações com a Oferta Sugerem Probabilidade de Déficit no Mercado de Petróleo

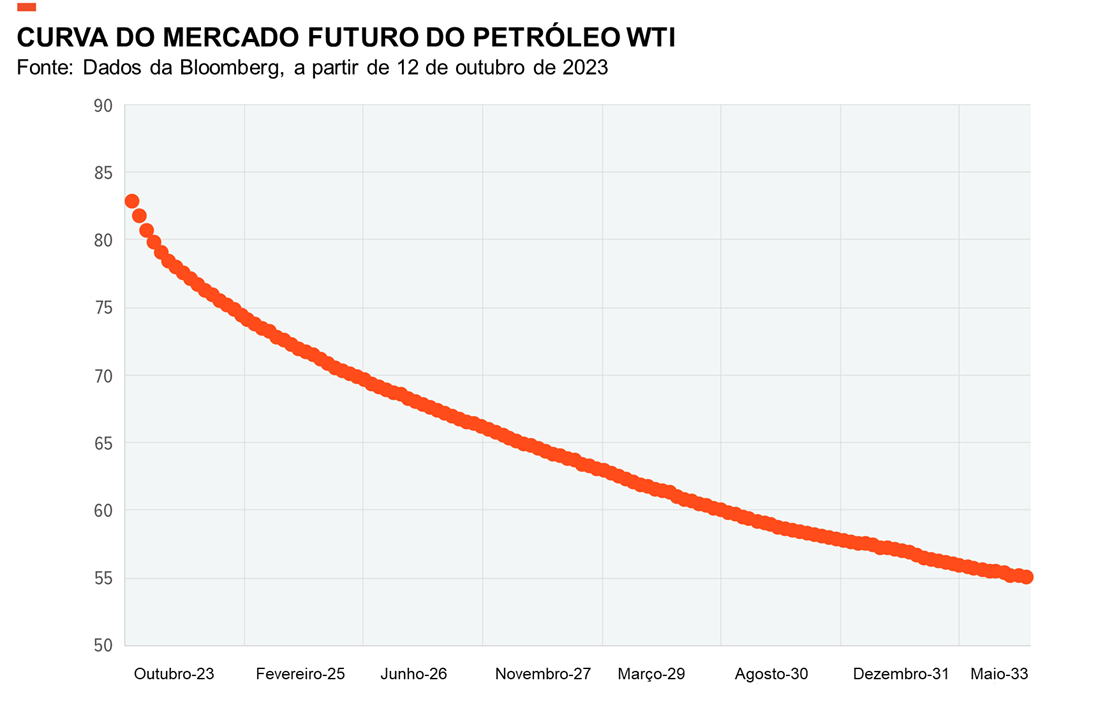

Em meio à confluência de variáveis, incluindo reduções de oferta e tensões geopolíticas, o mercado de futuros do petróleo ultimamente tem se aproximado de níveis recordes em uma trajetória ascendente consistente ao longo do ano.2 Apesar de os elevados preços spot terem potencial para amplificar preocupações com relação à inflação global, a curva do mercado de futuros do petróleo firmemente indica um mercado apertado, mostrando um retrocesso pronunciado.3

Originalmente previsto para acabar em setembro, a Arábia Saudita anunciou que prolongará sua produção voluntária de petróleo bruto de 1 milhão de barris por dia (b/d) até o fim do ano.4 Em agosto, a Rússia anunciou que reduziria a exportações em 300.000 bpd até o fim do ano.5 Estes movimentos colocaram os preços do petróleo perto de altos recordes e mantiveram a oferta global de petróleo abaixo da demanda.

Embora o mais recente conflito entre Israel & Gaza não tenha tido muito impacto sobre os mercados físicos de petróleo, ele aumenta a possibilidade de rupturas na oferta de petróleo, o que, por sua vez, pode desencadear volatilidade elevada nos preços do petróleo.6

Do lado da demanda, variações imprevistas no crescimento global do PIB nos próximos meses podem promover impacto sobre o consumo de energia porque a previsão da economia mundial ainda é incerta. No entanto, a recuperação da China e as características meteorológicas dos EUA estão em destaque. Espera-se que o consumo global médio de petróleo atinja uma nova alta em 2023, ajudado pela elevada demanda da China, o maior importador de petróleo do mundo.7 De julho a agosto, as importações de petróleo bruto da China subiram 21%, para 52,8 milhões de toneladas.8 Medidas recentes de estímulo adotadas por Pequim e produção mais forte de refinadores chineses devido às sólidas margens de exportação contribuem para um cenário positivo para demanda.9,10,11 Finalmente, em meio ao calor do verão nos últimos meses, a forte demanda por aparelhos de ar condicionado nos EUA aumentou a geração de energia via gás natural e reduziu a geração de energia natural via carvão.12

Produção de Energia Recorde nos EUA Coloca Ações Intermediárias sob Demanda

Cortes na produção da Arábia Saudita e cortes na exportação da Rússia podem aumentar a volatilidade do preço, porém, a produção de petróleo e gás natural nos EUA pode suprir as lacunas de oferta no mercado global de energia com ajuda de companhias americanas intermediárias. Acreditamos que este ajuste atual na produção represente uma oportunidade para companhias americanas intermediárias, dado que produtores americanos podem intervir para preencher o vazio.

Com o preço de WTI acima do nível no qual a maioria das instalações americanas de perfuração de petróleo atingem um nível de equilíbrio, esperamos que as plataformas de petróleo, principalmente na bacia permiana, aumentem a produção.13 Além disso, dados globais de exportação relacionados à primeira metade de 2023 mostram que os Estados Unidos estão prestes a superar a Austrália e o Catar como fornecedor líder de gás natural liquefeito.14 Abundantes recursos de xisto e o entusiasmo de compradores estrangeiros com relação ao gás natural liquefeito (GNL) americano depois de se afastarem da Rússia devido à guerra com a Ucrânia estão por trás do aumento nos EUA. De acordo com previsões do EIA, as exportações de gás natural dos EUA devem estabelecer um recorde em 2023 e continuar a aumentar em 2024.15

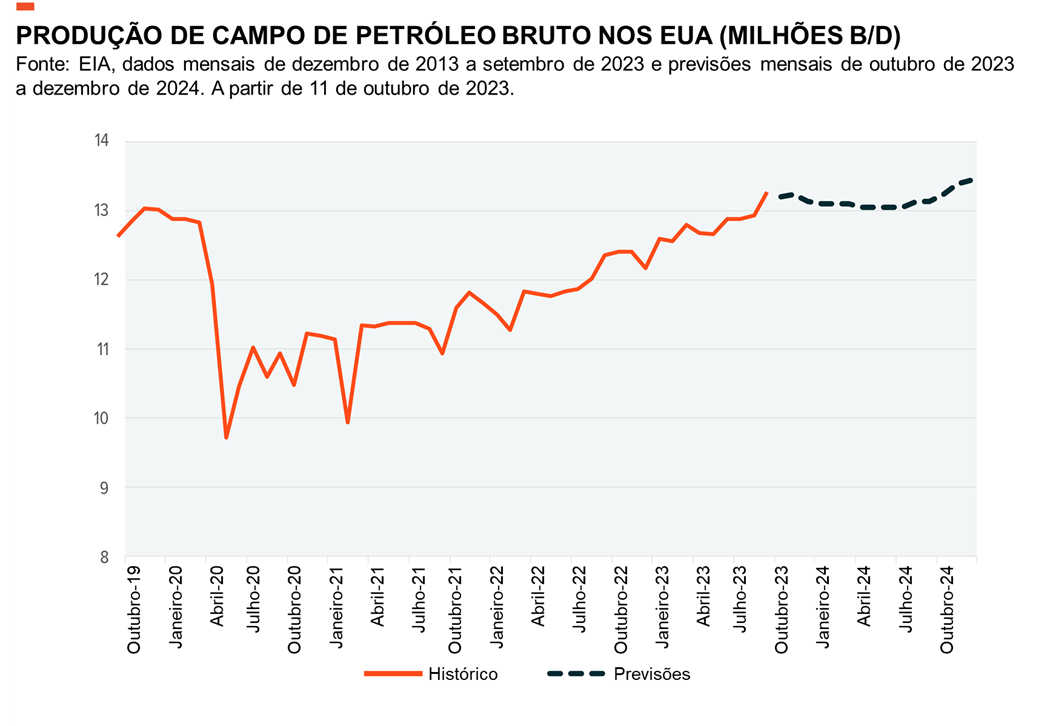

Contra este cenário, o EIA espera que a produção global não OPEC de combustíveis líquidos aumente em 2,2 milhões b/d em 2023 e 1 milhão em 2024, liderada por Estados Unidos, Brasil, Canadá e Guiana.16 Ademais, eles veem a produção de petróleo americana realizando uma média de 12,92 milhões de barris por dia (Mb/d) em 2023 e 13,12 Mb/d em 2024, ou 8% e 10% maior do que a produção média de 11,91 Mb/d em 2022.17

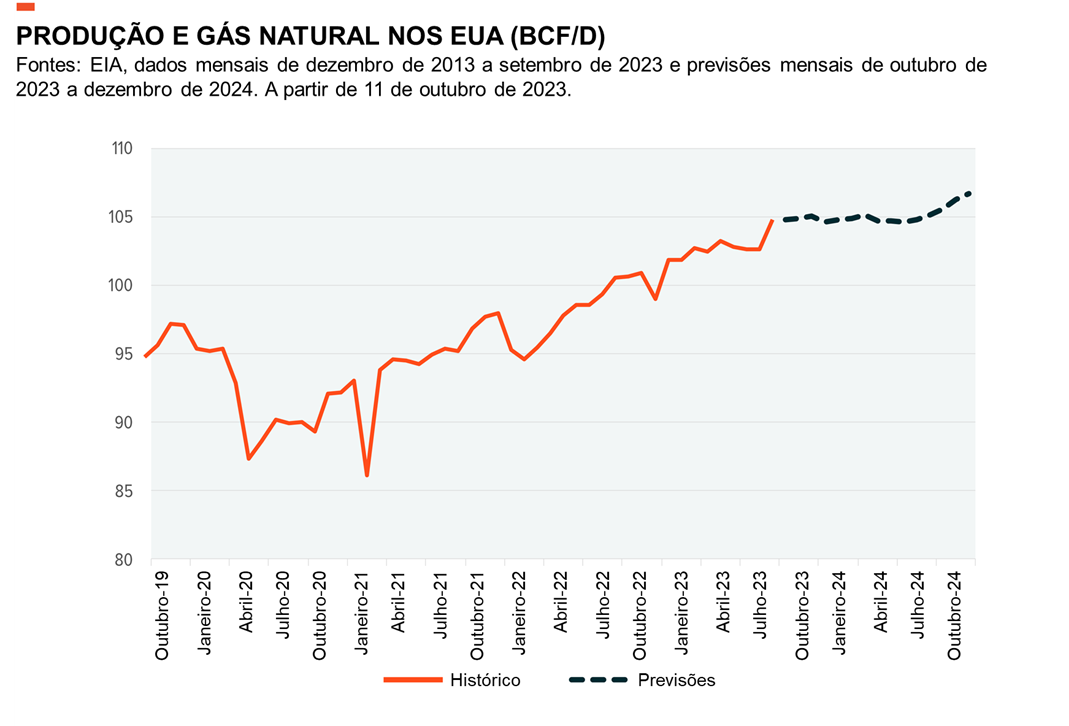

Em setembro, a produção de petróleo nos Estados Unidos superou o nível recorde anterior de barris por dia (bpd) observada antes do surgimento da pandemia e está projetada para continuar a crescer em 2024. O EIA também prevê que a produção de gás natural nos EUA realize uma média de 103,7 bilhões de pés cúbicos por dia (Bcf/d) em 2023 e 105,1 Bcf/d em 2024, ou 6% e 7% mais alta do que a produção média de 98,07 Bcf/d em 2022, estabelecendo o cenário para níveis recordes de produção de energia.18

Atividades de Fusões e Aquisições (M&A) Ajudam Companhias Intermediárias a Continuar seu Forte Desempenho

Companhias intermediárias, conforme medido pelo Índice de Insfraestrutura Solactive MLP, tiveram um bom desempenho até o momento, aumentando em torno de 22% e superando o setor de energia mais amplo, medido pelo Índice de Energia Standard and Poor 500, que mostra um aumento de aproximadamente 7% até o momento a partir de 16 de outubro de 2023.

Os principais motivos por trás deste desempenho positivo são o recorde na produção americana de energia, conforme previamente discutido, e a consolidação de M&A na indústria intermediária. De fato, tem ocorrido uma série robusta de atividades de M&A no setor. Conforme discutimos em nosso último artigo Perspectivas sobre Energia e MLP, M&A podem ajudar companhias intermediárias a expandir suas operações rapidamente, aumentar seus lucros e cortar suas despesas operacionais e, neste ambiente, esperamos que a tendência na atividade de negociações continue.

O último exemplo é a aquisição da Crestwood Equity Partners LP pela Energy Transfer LP com um acordo total de capital avaliado em torno de $7,1 bilhões, incluindo suposto débito de $3,3 bilhões.19 Esperada encerrar antes do fim do ano, a negociação expande a pegada da Energy Transfer nas bacias de Williston e Delaware e oferece um ponto de entrada para a bacia de Powder River.20 A negociação igualmente traz sinergias comerciais para os negócios de gás natural líquido e produtos refinados da Energy Transfer e seus negócios de petróleo bruto juntamente com armazém e terminal estrategicamente localizados. A Energy Transfer espera atingir, pelo menos, $40 milhões em sinergias anuais de custos de taxa de execução diante de benefícios adicionais de oportunidades financeiras e comerciais.21 A previsão é de que os acionistas da Crestwood se beneficiem com a transação com eficiência fiscal e tenham a chance de participar da taxa alvo de crescimento de dividendo anual por unidade da Energy Transfer de 3-5%.22

No começo deste ano, a rival da Energy Transfer, Oneok Inc, pagou $18,8 bilhões para a Magellan Midstream Partners para obter acesso aos mercados de transporte e armazenamento de petróleo bruto, transação fechada recentemente. Além disso, o cofundador e principal proprietário da Energy Transfer, Kelcy Warren, comprou a Lotus Midstream por $1,45 bilhão.23,24 Ademais, a amplitude deste fenômeno vai além do reino das fusões e aquisições intermediárias: a transação da Exxon teve uma magnitude significante. No começo de outubro, a Exxon Mobil selou uma negociação de capital total para compra da Pioneer Natural Resources (PXD) por $59,5 bilhões, representando a maior aquisição em mais de vinte anos entre as gigantes do petróleo. Esta última negociação igualmente mostra o novo impulso na consolidação de companhias de pequeno a médio porte e grandes produtores de energia diversificada.25

Conclusão: A Crise na Oferta de Petróleo Destaca o Perfil de Investimento de Energia Intermediária

Enquanto os cortes na produção OPEC+ se prolongam, mais a produção americana de energia fica em destaque. O aumento da produção americana de petróleo e gás combinado com um provável déficit na oferta de petróleo significa que a função da intermediária como facilitador do mercado de petróleo e gás obteve importância. A atividade de negociações dentro do setor pode manter-se alta também com novos projetos difíceis de sair da gaveta. Mesmo que os preços se mantenham voláteis, os modelos de negócios baseados em taxas do setor intermediário e escaladores contratuais significam que não estão tão correlacionados a preços de energia quanto outros setores de energia. Do ponto de vista de estimativas, estas companhias também podem oferecer fortes rendimentos com a distribuição potencialmente maiores do que os Tesouros de 10 anos e os REITs e baixas estimativas, negociando a um desconto de 8% relativo à sua média de cinco anos, maior desconto do que os REITs.26,27 Estas considerações são dois ingredientes mais atraentes em seu perfil de investimento.